退職金は、大事な老後の生活資金として大切にとっておきたいと考えるのが普通ですよね。

しかし、そんな悠長なことは言ってられない時代に突入してしまいました。

銀行預金で貯金しておくだけで増えていた時代が終わってから早30年以上。

銀行預金ではお金が増えないだけでなく、実質的には減ってしまう未来がすぐそこまで来ています。

今回は本サイト管理人の佐々木達也(ささきたつや)が、

- 退職金1000万円を運用すべき理由

- 1000万円の運用におすすめな商品

をご紹介します。

退職金1000万円を運用すべきか迷っている方、退職金1000万円をどう運用するかお悩みの方はぜひご参考にしてくださいね。

退職金1000万円を運用するべき理由とは?

退職金を運用すべき理由、それは単純に運用しなければ減ってしまうからです。

実際に生活費として1000万円を徐々に切り崩していった場合、1000万円がなくなるスピードについて見てみましょう。

日々の生活費として切り崩した場合の1000万円の寿命

総務省が2020年2月に発表したデータによると、2人以上の世帯における消費支出は平均で293,379円となっています。

月に約30万円ほど、生活費としてお金を使っている計算になりますね。

このデータをふまえて、1000万円はどのくらいで使い切ってしますのか考えてみましょう。

| 経過年数 | 残額 |

|---|---|

| 0年目 | 1000万円 |

| 1年目 | 640万円 |

| 2年目 | 280万円 |

| 3年目 | -80万円 |

月々に30万円消費するとすると、約2年9ヶ月で底をつきることに。

1000万円という大きな金額であっても、3年足らずで使い切ってしまう可能性があるのは結構衝撃的ですよね。

60歳の定年後、年金受取が65歳~だとすると、それまでの5年間さえもたない計算です。

では、1000万円を運用した場合はどうでしょうか?

預金した場合と運用した場合、どのぐらい差が出る?

金利0.001%の普通預金の場合、年3.0%、年5.0%で複利運用した場合の運用益を、期間を分けて見てみましょう。

| 期間 | 預金

(年0.001%) |

運用する

(年3%) |

運用する

(年5%) |

|---|---|---|---|

| 3年 | +300円 | +92.7万円 | +157.6万円 |

| 5年 | +500円 | +159.3万円 | +276.3万円 |

| 10年 | +1,000円 | +343.9万円 | +628.9万円 |

やはり、生活用資金として普通預金に置いておくだけでは年間に100円ずつしか増えず、せっかくの退職金が減っていくだけでもったいないですよね。

一方で、運用をすれば数%であっても元本が高額なだけに利益額も多く侮れません。

もちろん運用をしてもその年ごとに成績がバラつくことがほとんどで、時にはマイナスになる年もあるかもしれません。

しかし、

- どんどん高くなる医療費

- 減っていく年金

- 年々高くなる物価

などを考えた場合、やはり資産運用はしておいたほうが良いでしょう。

では、実際に退職金を運用する際はどのような点に気をつけるべきでしょうか?

退職金1000万円の運用時の注意点

退職金を運用する際は、

- まとまった金額である

- 今後は定期的な収入額が減る

といった2点についてよく考えておく必要があります。

退職金は年金形式で分割して受け取る人よりも、一時金でまとめて受け取る方が多いですよね。

よって、積立などのように小額ずつ投資する方法とは少しやり方が異なるでしょう。

また、定年退職した後は現役時代よりも収入が減ることがほとんどではないでしょうか?

今後は定期的な収入が見込みづらいので、より安全な運用方法を見つけていく必要があります。

これらを踏まえて、退職金の運用をする場合に具体的にどういった部分に注目するべきかポイントをご紹介します。

分散投資を心がける

1つの商品に集中した末にその商品が暴落すると、大損失を被ることや最悪の場合紙切れになってしまうことも考えられます。

特に初心者が株式投資やFX投資に集中投資するのは、予想と異なる方向に動いたときなどに大損するだけでなく、借金を背負ってしまうリスクも。

株式を退職金運用の一部で投資するのは良いですが、一つの銘柄に集中的に投資するのはハイリスクのため、退職金運用にはお勧めできません。

複数の銘柄や金融商品に分散してバランスよく保有することが理想的と言えます。

手数料が低いものを選ぶ

いくら利回りが良くても、手数料が高ければ結局受け取れる利益はその分減ってしまいますよね。

そのためリターンももちろん大切ですが、コストについてもよく確認しておく必要があります。

特に投資信託(投信)のように運用期間中に管理手数料などがかかる金融商品では、管理手数料が低いものを積極的に採用するようにしましょう。

年間数%だから…と甘く見ていても、やはり塵も積もれば山となる。

60歳で定年退職をしてから80歳まで20年間運用すると、かなりの額になることが想定されますから、手数料は安いものを選びましょう。

借り入れ(融資)が必要な投資はやめる

退職後は現役時代よりも収入が減る方がほとんどかと思います。

定期的な収入源が年金以外にある場合や、その他資産がある場合を除き、年齢が高くなれば融資の際の条件も悪くなることがほとんど。

そのため、融資を受けて投資をするのは避けたほうが良いでしょう。

融資を受けて始める投資といえば不動産ですが、もし投資用不動産を購入する場合は、ご自身の資金の範囲内でできるものが理想でしょう。

しかし、不動産投資は手続きが煩雑であったり、不動産市況のリスクなどが絡むわりには、利回りがイマイチなのであまりおすすめとは言えません。

では、実際に退職金1000万円の運用に向いている金融商品には、どういったものが挙げられるでしょうか?

退職金1000万円の運用におすすめな商品は?

退職金運用におすすめしたいのは以下の3商品です。

定期預金はネットバンクを利用すれば比較的高い利息を受け取ることができます。

高金利とは言え昔の預金金利に比べたら雀の涙ほどとなってしまいますが、どうしても減らしたくないと言った方にはおすすめです。

以下の章で、3商品のメリットやデメリット、おすすめの銘柄なども合わせて詳しく見ていきましょう。

【定期預金】高金利なネットバンクを

メガバンクにおける定期預金金利は0.01%と、ほとんど運用効果はないと言えます。

普段お使いの銀行にポンと預けるだけなので、最小限の手続きで済むことは間違いありません。

しかし、10年置いても増額部分は1万円だけですから、運用効果はあまり期待できないですよね。

メガバンクではなかなか厳しい定期預金での運用ですが、一部ネットバンクなどでは高金利の定期預金があります。

オリックス銀行の定期預金

高金利で有名なオリックス銀行の定期預金金利を見て見ましょう。

メガバンクの定期預金金利0.002%に比べるとかなり良い条件ですよね。

1000万円を5年間預けると、約12.6万円を利息として受け取ることができます。

もちろん税金がここから引かれるのですが、定期預金の中ではかなり良い金利であることがわかります。

こちらの定期預金を組む場合は、オリックス銀行のeダイレクト預金口座開設が必要です。詳しくは公式ホームページからご確認下さい。

さて、もう少し利回りを狙って運用してみたいという方には、投資信託やヘッジファンドもおすすめです。

【投資信託】分散投資でき手数料の低いものを

日本の投資信託は全部で6,000本以上。

中でも退職金の運用におすすめなのは、以下の条件を満たす投資信託でしょう。

- 分散投資が効いているバランス型

- 購入手数料のかからないノーロード型

- 信託報酬が低いインデックス型

3つの条件をクリアした投資信託を1つピックアップしてみました。

eMAXIS Slim バランス(8資産均等型)

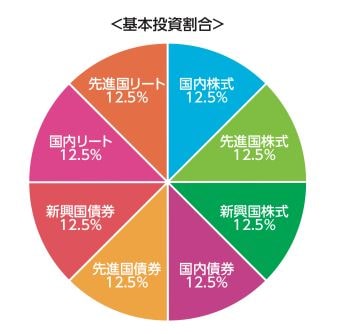

タイトルにもある通り、国内外の株式や債券、そしてリートと呼ばれる不動産など8つの資産を均等に保有するバランス型の投資信託です。

(引用:eMAXIS Slim バランス(8資産均等型) 交付目論見書)

一つの商品や国に偏っていないため、どこかの調子が悪くても他でカバーし合うことができます。

また、こちらの投資信託は購入手数料のかからないノーロード型投資信託。信託報酬(管理にかかる手数料)も0.154%と最低水準です。

こちらの投資信託はバランス型なので、ある程度リスクは分散されています。

しかし、リーマンショックや最近の新型コロナウイルスの大流行など、世界的な景気減速局面での成績はやはり振るわないことが多いでしょう。

そこで、どんな局面でも利回り獲得を目指したいという方には、次にご紹介するヘッジファンドも一度検討してみると良いでしょう。

退職金1000万円の運用ならヘッジファンド|プロ任せでリスク管理・利回りも抜群!

退職金などのまとまったお金だからこそ投資可能な運用方法の1つに、ヘッジファンド投資があります。

ヘッジファンドは、プロが投資家に代わって様々な商品をひとまとめに運用してくれる投資信託と似ていると言えます。

しかし、投資信託は相場の上下によって投資信託自身の成績もつられて動くことが多いですが、ヘッジファンドは上昇局面はもちろん、下降局面であってもリターンを狙うことが期待できます。

ヘッジファンド一例:BMキャピタル

BMキャピタルは日本の中小型株式をメインに投資しているヘッジファンドです。

また中小型株式の中でも、割安水準にある銘柄を拾って値上がりした時に売却して利益を得る「バリュー株(割安株)投資」という方法がとられています。

中小型株式というと、値動きに安定感のある大型株式よりもリスクが高くなりそうと思う方もいらっしゃるかと思います。

もちろん知識の少ない人がいきなり中小型株式に投資するのは、ほとんどギャンブルと変わらないでしょう。

しかし、BMキャピタルは東大卒業後、有名外資系投資会社でのキャリアを積んだファンドマネージャーが運用。

プロならではの徹底的な分析力と、企業との面談などを通して厳選した銘柄に投資しているため、素人が行う株式投資とは異なります。

さらに、割安の段階で買い付けるためそれ以上下がることもほとんどなく、相場が全体的に下がったとしても、マイナスの影響は限定的となる場合が多いです。

実際に2013年の運用開始から年間リターンでマイナスになった年がありません。コロナで大波乱だった2020年もプラスで乗り越えるなど、BMキャピタルの「下げへの強さ」は非常に心強いですね。

また比較的安全性の高い運用方法を取りながらも平均リターンはなんと年10%以上。非常に高いリターンが期待できます。

BMキャピタルの場合、投資初心者向けのサービスも手厚く、公式サイトからの資料請求や問い合わせは無料で何度でも可能です。

ヘッジファンドはファンドの特性上ネット上の情報に限りがあるため、過去の運用実績や運用方法などの詳しい情報は、直接問い合わせて確認されるといいですよ。

通常は対面での面談が原則ですが、最近ではコロナの影響を受けてオンライン面談も可能だそうです。

またBMキャピタルについて詳しく解説した記事もあるので、興味のある方はぜひ参考にしてみてください。

この記事の要約 BMキャピタルは信頼できるヘッジファンド BMキャピタルは下げ相場にも強い BMキャピタルの手数料は高め(でもハイパフォーマンス) 私はこれまでに株式投資やFX、投資信託を中心に資産運用を[…]

退職金は無理なく安全に増やしていこう

退職金1000万円の運用方法についてご紹介しましたが、いかがでしょうか?

退職金の1000万円は切り崩して使うのではなく、運用してさらに増やすことを目指せると良いですね。

今回ご紹介したように1000万円というまとまったお金だからこそ可能な運用方法もあります。ご自身のぴったりの投資方法で無理なく、より効率的にお金を増やしていきましょう。