「退職金預け先ランキングから預ける銀行を検討したい」

「受け取った退職金のうち、一部を運用して増やしてみたい」

退職金を受け取ったら銀行に預けて利子を得るだけでなく、積極的に運用するという選択肢もあります。

この記事では、豊かな老後を過ごしたい方に向けて、退職金のおすすめ預け先とおすすめ運用先をランキング形式で紹介しています。

預け先・運用先で失敗しないための注意点も解説していますので、参考にしてください。

- 退職金の預け先ランキング

→手堅く預金したい人におすすめ - 退職金の運用先おすすめランキング

→運用で増やしたい人におすすめ

500万円以上の資金があるなら、低リスクでハイリターンを狙えるヘッジファンド投資もおすすめです。

| ヘッジファンド会社名 | 期待年利 | 詳細 | 公式 |

|---|---|---|---|

| BMキャピタル | 10%〜20% | 詳細解説 | 公式 |

| ハイクア インターナショナル |

12% | 詳細解説 | 公式 |

退職金の預け先ランキングTOP3!どこに預けるのがおすすめ?

退職金の預け先ランキングの銀行預金編は以下の通りです。

| 順位 | 退職金の預け先 | 金利目安 |

|---|---|---|

| 1位 | 退職金専用定期預金 | 0.8%~3.0% |

| 2位 | 定期預金 | 0.3%~0.6% |

| 3位 | 普通預金 | 0.02%~0.10% |

なお銀行預金では1000万円までしか元本保証されません。

1000万円を超える退職金を元本保証で預けたい場合は、2つ以上の銀行に預ける必要があります。

ランキング1位:退職金専用定期預金

退職金預け先ランキングの第1位は、退職金専用定期預金です。

ここでは退職金の預け先として人気の退職金専用定期預金の金利ランキングを紹介します。

| 銀行名(所在地) | 預金名 | 金利 |

|---|---|---|

| 西京銀行 (山口県) |

退職金定期預金 | 3.0% |

| みなと銀行 (兵庫県) |

セレクトG(ワンクッションコース) | 1.5%(1年だと2.0%) |

| 第四北越銀行 (新潟県) |

ワンダフルライフ応援定期預金 | 1.302% |

| トマト銀行 (岡山県) |

退職金運用向け金利優遇サービス セカンドプラスα (アルファ) |

1.102% |

| 香川銀行 (香川県) |

退職金資産運用プラン2ステージ | 1.002% |

| 中国銀行 (岡山県) |

ちゅうぎん退職金定期預金 | 1.002% |

| 福留銀行 (福井県) |

退職金定期預金「夢えがく」 | 1.002% |

| 伊予銀行 (愛媛) |

退職金専用定期預金 ハッピーステージ[1] | 1.0% |

| 三菱UFJ信託銀行 (東京都) |

退職者特別プラン(円定期預金コース) | 0.9% |

| 三井住友信託銀行 (東京都) |

退職金特別プラン定期預金コース | 0.8% |

銀行の退職金専用定期預金プランで高金利なのは主に西日本の地方銀行です。

一方、大手信託銀行である三菱UFJ信託銀行や三井住友信託銀行も比較的高金利の退職金専用定期預金プランを用意しています。

どれも1.0%前後の金利のため、利息を得たい場合は「退職金の運用」も検討したいところですが、「減らなければOK」というスタンスであれば、十分に検討の余地ありの預け先です。

ランキング2位:定期預金

退職金預け先ランキングの第2位は定期預金です。

定期預金の金利の目安は0.3%~0.6%といわれています。

大手銀行の定期預金の金利は以下の通りです。

- 三菱UFJ銀行:0.025%〜0.30%

- みずほ銀行:0.025%〜0.30%

- 三井住友銀行:0.105%〜0.30%

定期預金は、退職金専用定期預金プランよりも預入金額や預入期間の自由度は高いものの、金利が低いのが特徴です。

とはいえ普通預金より金利は高い傾向にあるため、数年使わない予定のまとまった資金があるならば預けてもよいでしょう。

ランキング3位:普通預金

退職金預け先ランキングの第3位は普通預金です。

普通預金の金利は0.02%~0.10%と低いものの、定期預金のように預入期間が決まっていません。

そのため「1年~10年も預けたままだと不安」といった人には、資金の流動性が高い普通預金がおすすめです。

とはいえ退職金全額を預け入れることはおすすめしません。

なぜなら、たとえば1000万円を普通預金に預けても、得られる利息は年間1万円程度だからです。

生活費に充てる予定の資金は普通預金に入れておいてもよいですが、それ以外は定期預金に預けたり、資産運用したりするのがよいでしょう。

退職金を預けるなら押さえておきたいポイント

退職金の預け先を選ぶ際は、以下のポイントに気を付けましょう。

- 高金利の金融機関・プランを選択する

- 「特別金利キャンペーン」などの条件を確認する

- 金利タイプを確認する

- 利息の種類を確認する

高金利の金融機関・プランを選択する

退職金の預け先には、高金利の金融機関や定期預金プランを選しましょう。

退職金は数百万~数千万円ほどとなるため、たった0.1%でも金利に差があるだけで、得られる利息に大きな違いが出てきます。

金利の差は、以下のように条件・状況によって異なります。

- 金融機関

- 預金プラン

- 預入期間

- キャンペーン

- 経済状況

たとえば預入期間だけとっても、メガバンクの定期預金は0.02%~が一般的ですが、預入期間5年なら0.07~0.075%、10年では0.2%ほどまで上昇する傾向があります。

「特別金利キャンペーン」などの条件を確認する

金融機関によっては、退職金専用定期預金や定期預金の「特別金利キャンペーン」を実施している場合があります。

特別金利キャンペーンは一般的な定期預金よりも金利が優遇されているため、一見するとお得に見えるかもしれません。

しかし条件を確認すると、住宅ローンの利用が必須だったり、保有口座の残高が一定以上必要だったり、中途解約すると金利が著しく低下したりする場合があるのです。

また金融機関によっては、指定の投資信託とのセット購入が条件の場合もあるなど、単純に高金利な定期預金口座を利用できるわけではないのが一般的です。

「特別金利キャンペーン」という言葉に飛びつかず、条件をよく読んでから契約するようにしましょう。

金利タイプを確認する

退職金の預け先を選択する際は、金利タイプも確認しておきましょう。

定期預金の金利タイプは変動金利型と固定金利型の2種類あり、以下の通りそれぞれ利息の増え方が異なります。

- 変動金利型:一定期間ごとに適用金利が変更される

- 固定金利型:預け入れ~満期まで金利の変更なし

一般的には、金利が上昇している場合は変動金利型、下降しているなら固定金利型が有利になるといわれています。

しかし、今後金利がどちらに動いていくのかを予想するのは簡単ではありません。

預入期間も含め、まずは金融機関に相談してみましょう。

利息の種類を確認する

退職金の預け先を選択する際は、利息の種類を確認しましょう。

利息の種類は単利・複利に分けられ、それぞれ以下のような特徴があります。

- 単利:元金だけに対して利息がつく

- 複利:元金と利息を合計した金額に対して利息がつき続ける

単利は元金にのみ利息がつく方式のため、1000万円を年利0.5%で預けた場合の1年目の利息は5万円で、2年目の利息も5万円となり、10年後の元金と利息の合計は1050万円になります。

一方複利では、得られた利息も元金に上乗せされ、その金額に対してさらに利息が付きます。

1000万円を年利0.5%の複利で預けた場合、1年目は5万円の利息ですが、10年後の元金と利息の合計は1051万1300円になります。

ここでは年利0.5%の例を出しましたが、利率が高くなるほど複利の効果も大きくなるため、まとまった金額を預ける場合は高金利かつ複利の預け先を選択するようにしましょう。

老後資金が不安なら退職金の運用も検討しよう

退職金を受け取ったら、銀行に預金するだけでなく、資産運用で増やすことをおすすめします。

退職金運用をおすすめする理由は以下の通りです。

預け先が銀行口座だけでは資産運用にならない

退職金運用をおすすめする理由として、銀行に預けるだけでは資産がまったく増えないことが挙げられます。

たしかに、銀行の定期預金口座も資産運用の1つといえなくもありません。

しかし、資産運用とは本来「効率的に運用して資産を増やすこと」を指します。

その点で銀行預金は金利が低すぎるため、実質的には資産運用とはいえないでしょう。

下表は、主要金融機関における、定期預金の金利比較表です。

| 銀行名 | 金利 | 満期 |

|---|---|---|

| 三菱UFJ銀行 | 0.20% | 10年 |

| 三井住友銀行 | 0.20% | 10年 |

| みずほ銀行 | 0.20% | 10年 |

| ゆうちょ銀行 | 0.07% | 5年 |

| オリックス銀行 | 0.45% | 7年 |

| 住信SBIネット銀行 | 0.40% | 5年 |

| ソニー銀行 | 0.40% | 10年 |

*記事執筆時点の金利

三菱UFJ銀行・みずほ銀行などメガバンクの定期預金金利は、2023年11月に100倍に引き上がったものの、それでも年利0.20%。

最新情報としては、ゆうちょ銀行も2024年1月より、5年満期の定期預金の金利だけ引き上げましたが、年利はわずか0.07%です。

オリックス銀行などのネット銀行は、通常の銀行より高い金利ではあるものの、年利0.40%程度が精一杯といった状況。

仮に退職金を2000万円・年利0.40%としても、利子は1年間で「2000万円×0.40%=8万円」です。

退職金を1年間貯金するだけでは、ゆとりある老後を送るための不足分「月14万円」の1ヶ月分すら得られません。

では、他の資産運用の利回りとも比較してみましょう。下表をご覧ください。

| 資産運用方法 | 年間期待利回り |

|---|---|

| ヘッジファンド | 10%以上 |

| 投資信託 | 3%~5% |

| 株式投資 | 3%~5% |

| 不動産投資 | 3%~7% |

| 不動産投資信託(REIT) | 3%~5% |

| ソーシャルレンディング | 3%~5% |

| 外国債券 | 1%~5% |

| 国内債券 | 0.5%程度 |

| 定期預金 | 0.2%~0.4% |

利回りの差は歴然としていますね。上表のように、定期預金より効率的な資産運用はたくさんあるのです。

1990年なら銀行の金利は6%ほどあったので、退職金を銀行に預けるだけでも口座残高はどんどん増えました。

しかし現在の銀行預金の金利は0.1%程度です。

つまり、銀行以外の方法でいかに効率的に退職金を運用できるかが、ゆとりある老後を送るための鍵を握っているといえるでしょう。

60歳退職後の人生は30年ある

退職金運用をおすすめする理由として、60歳で会社を退職した後の人生は約30年もあることが挙げられます。

現在の日本は「60歳定年制度」が崩壊しつつあるものの、60歳~65歳で退職金を受け取ってリタイアする方が多いのではないでしょうか。

仮に60歳で退職金を手にした場合、その後30年の老後生活が待っています。

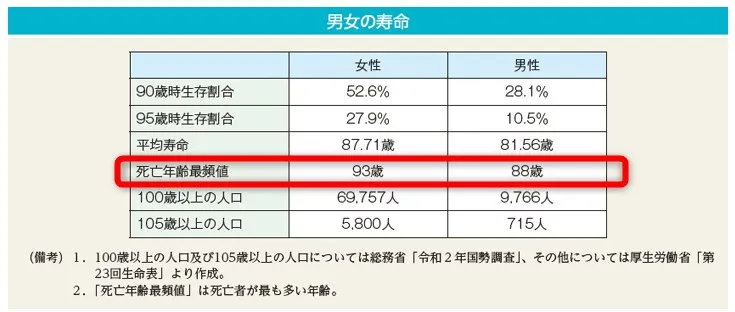

下表は、内閣府が公表している日本人の寿命に関する資料です。

引用:内閣府男女共同参画局|男女の寿命

平均寿命は、女性が87歳・男性が81歳。これは、若くして亡くなった方も含めた寿命の平均値です。

一方「死亡年齢最頻値」は、女性93歳・男性88歳。つまり、寿命として最も多いのは、ほぼ約90歳ということです。

退職後の30年を、退職金と年金のみで暮らしていくのは難しいといえるのではないでしょうか。

退職金は2000万円未満しか期待できない

退職金運用をおすすめする理由として、そもそも退職金の金額自体が減っていることが挙げられます。

退職金を中心に老後の生活を計画してる方も多いかもしれません。

しかし、頼みの退職金は支給額が年々減少しているのです。

直近20年間における退職金の支給額を比較してみましょう。

| 調査年 | 退職金(大卒) | 退職金(高卒) |

|---|---|---|

| 2008年 | 2280万円 | 1970万円 |

| 2013年 | 1941万円 | 1673万円 |

| 2018年 | 1788万円 | 1396万円 |

| 2023年 | 1623万円 | 1378万円 |

出典:厚生労働省|退職給付(一時金・年金)の支給実態

2008年には大卒で2280万円、高卒で1970万円あった退職金は、その後大幅に減少。現在では、大卒ですら1800万円を切っています。

「退職金2000万円」を想定していた方もいると思いますが、現実は非常に厳しい状況です。

コスト削減に力を入れる会社が多い点から見ても、退職金の減少傾向は今後も続く可能性が高いでしょう。

年金支給額も減少傾向にある

退職金運用をおすすめする理由として、年金支給額が減少傾向にあることが挙げられます。。

近年では、退職金だけでなく年金の支給額も減少傾向にあります。

下表は、2005年以降の年金支給額(1ヶ月あたり)の比較表です。

| 調査年 | 厚生年金(国民年金含む) | 国民年金 |

|---|---|---|

| 2005年 | 167,172円 | 53,012円 |

| 2010年 | 150,034円 | 54,529円 |

| 2015年 | 145,305円 | 55,157円 |

| 2020年 | 144,366円 | 56,252円 |

出典:厚生労働省|厚生年金保険・国民年金事業の概況

国民年金は微増ではあるものの、一般的な会社員を対象とした厚生年金は、20年で2.5万円も減っています。

老後生活において、月に2.5万円減るのは相当影響が大きいのではないでしょうか。

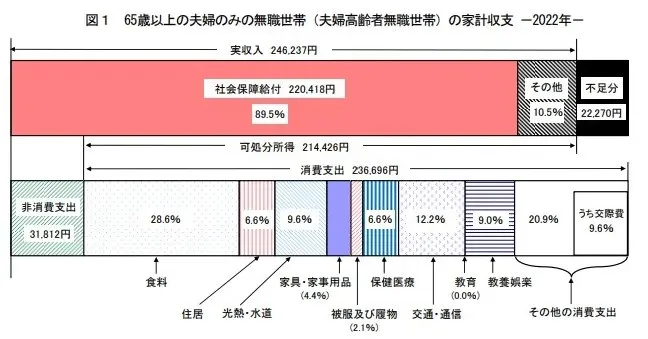

年金支給額の減少によって、老後生活は「年金だけでは赤字」になります。下表は、総務省が発表している、高齢夫婦の家計収支の目安です。

65歳以上の夫婦の1ヶ月あたりの生活費は、慎ましい暮らしであっても約27万円必要です。

収入見込みの24万円に対して、3万円前後の赤字となります。

単純計算ですが、60歳以降(年金は65歳~)で30年間生活する場合で考えてみましょう。

- 60歳~65歳の赤字:27万円×12ヶ月×5年=1620万円

- 65歳~90歳の赤字:3万円×12ヶ月×25年=900万円

- 赤字合計:2520万円

退職金2000万円弱は、年金支給年までにほぼ使い果たしてしまう計算になります。

そして65歳以降は、年金で細々と暮らしても毎月3万円の赤字生活になります。

上記に加えて、今後はさらなる物価上昇も想定される状況です。

退職金・年金だけで老後プランを立てるのがいかに厳しいか、実感いただけたのではないでしょうか。

運用しないとゆとりある老後が送れない

退職金運用をおすすめする理由として、退職金を運用しなければ、ゆとりある老後生活を送れないことが挙げられます。

先述の「夫婦2人の1ヶ月の生活費27万円」は、慎ましい生活をした場合の話です。

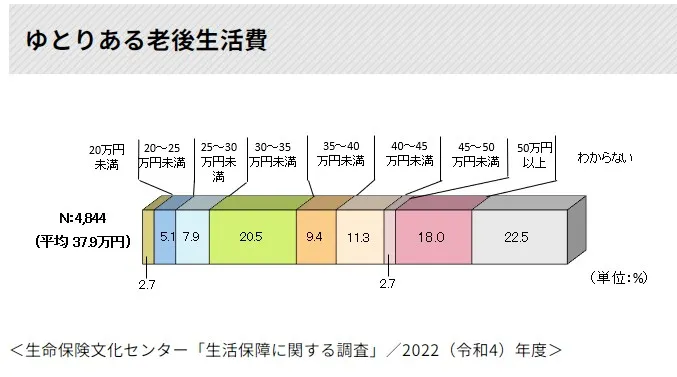

総務省や研究機関の調査では、ゆとりある老後を送るためには月38万円必要とされています。

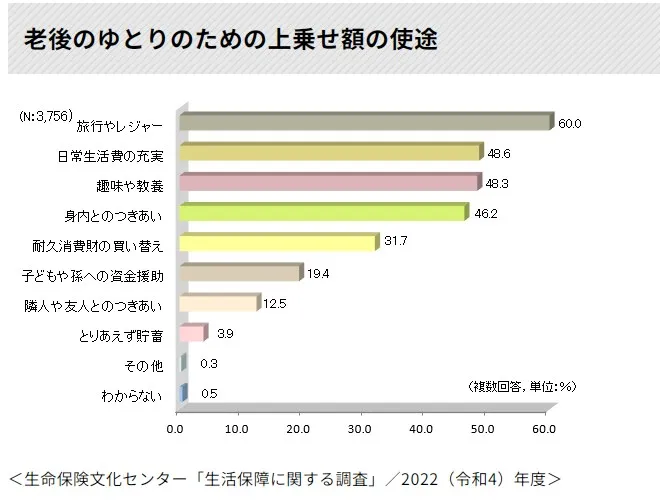

引用:生命保険文化センター

上表は、生命保険文化センターの調査結果です。「ゆとりある老後生活費」の平均金額は37.9万円となっていますね。

では、ゆとりある老後生活のための上乗せ額の使い道を見てみましょう。

引用:生命保険文化センター

ゆとりある老後生活の項目をまとめると、以下のような形です。

- 旅行やレジャー

- 日常生活費の充実

- 趣味や教養

- 身内とのつきあい

- 耐久消費財の買い替え

- 子どもや孫への資金援助

逆に言えば、生活費が月27万円では、上記のような項目へお金を使えないことになります。

退職金を運用せず年金だけをアテにすると、旅行や趣味、身内や子どもにもお金を使えない、厳しい老後を送らざるを得なくなるでしょう。

楽しく充実した老後生活を送るためには、月38万円の生活費を確保したいところ。

つまり、毎月14万円(年間168万円)の赤字を補填する必要があるわけですね。

退職金を運用すれば、月14万円の上乗せ程度であれば、現実的に見ても十分に達成可能でしょう。

退職金のおすすめ運用先ランキング7選を比較

退職金のおすすめ運用方法について、ランキング形式で徹底比較します。

ズバリ、退職金を運用するなら、以下7つの資産運用方法がおすすめです。

| 順位 | 運用先 | 期待年利 |

|---|---|---|

| 1位 | ヘッジファンド | 10%~20% |

| 2位 | 外国債券 | 1%~5% |

| 3位 | 投資信託 | 3%~5% |

| 4位 | 株式投資 | 3%~5% |

| 5位 | ロボアドバイザー | 3%~5% |

| 6位 | 個人向け国債 | 0.05%~ |

| 7位 | 貯蓄型保険 | ~1% |

1位:ヘッジファンド|年利10%~20%

| 預け先 | 運用会社・投資会社 |

|---|---|

| 最低運用額 | 500万〜1000万円 |

| 運用利回り | 年利10%~20% |

| 退職金2000万円での年間運用益 | 200万円~400万円 |

【ヘッジファンドのおすすめポイント】

- まとまった資金のある人だけが投資できる

- プロに運用をすべてお任せできる

- 年利10%以上の高い利回りを狙える

- 市場・相場の影響を受けにくい

- 多くの金融商品で運用するためリスク分散できる

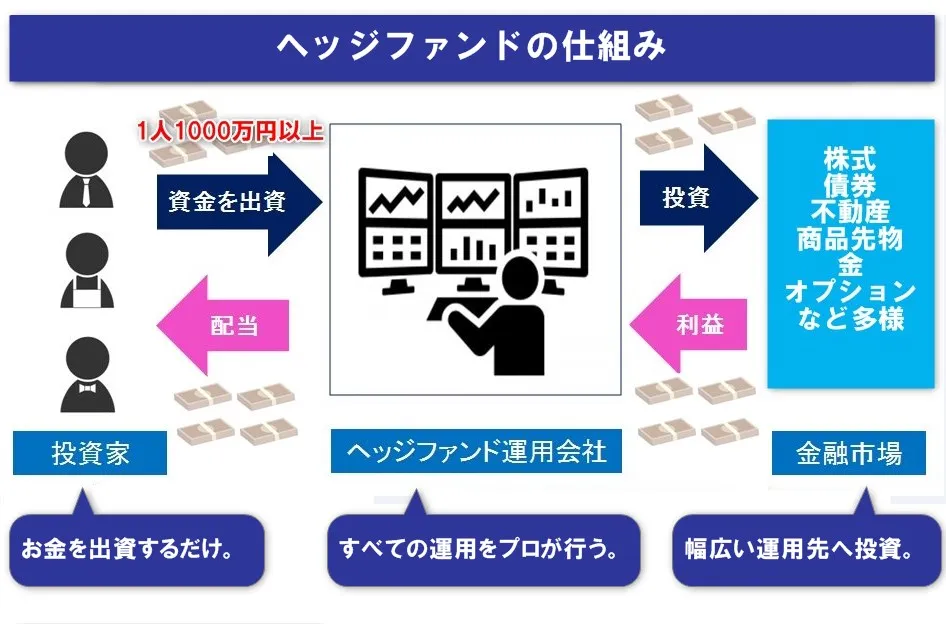

退職金のおすすめ運用先ランキング1位は、ヘッジファンドです。

投資家は、ヘッジファンド会社にお金を預けるだけで、運用はすべてプロに任せることができます。

そのため、投資初心者にも人気の高い資産運用方法といえるでしょう。

元々は最低投資金額として数千万円~1億円程度必要でしたが、近年では1000万円程度から出資可能なヘッジファンドも増えてきています。

2000万円弱の退職金を手にした方にとって、ピッタリの資産運用ではないでしょうか。

もし、退職金2000万円をヘッジファンドで運用すれば、年間に200万円から400万円の運用益を狙える計算になります。

ヘッジファンドなら、ゆとりある老後のための不足分「月14万円(年間168万円)」を補って余りある利益を目指せるでしょう。

しかし、ヘッジファンドがどんな資産運用なのか知らない方も多いはずです。

そこでここからはヘッジファンドについて、下記3点のポイントに沿って解説します。

ヘッジファンドと投資信託の違い

ヘッジファンドと投資信託の共通点は「プロに運用を一任する」という点ですが、以下のような点では違いがあります。

| 比較項目 | ヘッジファンド | 投資信託 |

|---|---|---|

| 募集形式 | 私募 | 公募 |

| 運用資金 | 1000万円~ | 100円~ |

| 運用対象 | 株式・債券・不動産・REIT・金・オプションなど幅広い | 株式・債券が中心 |

| 運用方法 | ショートなど豊富な手法 | ロングなど限定的 |

| 下落相場 | あまり影響を受けない | 大きく影響を受ける |

| 運用利回り | 年利10%~20% | 年利3%~5% |

| 目標利益 | 絶対利益 | 相対利益 |

| 手数料 | 投資信託より高い | ヘッジファンドより安い |

ヘッジファンドは、私募のため、証券会社や銀行から出資することはできません。

ヘッジファンドが公募で出資者を募らないのは、運用手法にさまざまな制約がかかってしまうからです。

ヘッジファンドは柔軟な運用手法により、どんな市場でも利益を狙う「絶対収益追求型」の投資なので、その強みを消さないために私募の形態を取っているのです。

また、投資家の数が限られるため、最低資金は1000万円程度と高額です。

退職金2000万円前後を受け取った方なら、運用資金1000万円は十分に出資できるのではないでしょうか。

ヘッジファンドは、まとまった資金がある人だけの、特権的な資産運用先ともいえますね。

ヘッジファンドの利回りが高い理由

引用:BMキャピタル

ヘッジファンドの最大の魅力は、圧倒的に高い利回りです。年利10%以上、場合によっては年利20%前後も狙えます。

ヘッジファンドの利回りが高い理由は、幅広い運用方法を使えるためです。

投資信託は公募のため、金融庁の厳しい規制・制限を受けます。運用方法も、株式のロング(買い)など限定的です。

一方、ヘッジファンドは私募のため、金融庁の規制が比較的緩く、以下のような運用方法を自由に使うことができます。

| 運用手法 | 内容 |

|---|---|

| レバレッジ取引 | 運用資金にレバレッジを掛けて、大きな利益を狙う方法。 |

| ロング・ショート | ロングだけでなくショート(空売り)によって下落相場でも利益を狙う方法。 |

| グローバルマクロ | マクロ経済の分析を活かし、世界の株式・債券などに分散投資する方法。 |

| イベント・ドリブン | 会社のM&Aなど、イベント時の大きな値動きを狙う方法。 |

| アクティビスト戦略 | 株を買って株主になり、経営改善に関与して株価を引き上げる方法。 |

| バリュー株投資 | 本来の価値より割安の株を買い、値上がり時に売る方法。 |

| マルチ・ストラテジー | 様々な戦略を組み合わせる方法。 |

上記は、投資信託では使えない運用方法ばかりです。

豊富な手法を用いて利益を追求できる点は、ヘッジファンドならではの強みといえるでしょう。

また、ヘッジファンドは運用対象も以下のように豊富です。

- 国内株式・外国株式

- 国内債券・外国債券

- 国内不動産・外国不動産

- 国内REIT・外国REIT

- 商品先物

- 金

- オプション

簡単に言えば、ヘッジファンドは投資手法・対象の自由度が高いということです。

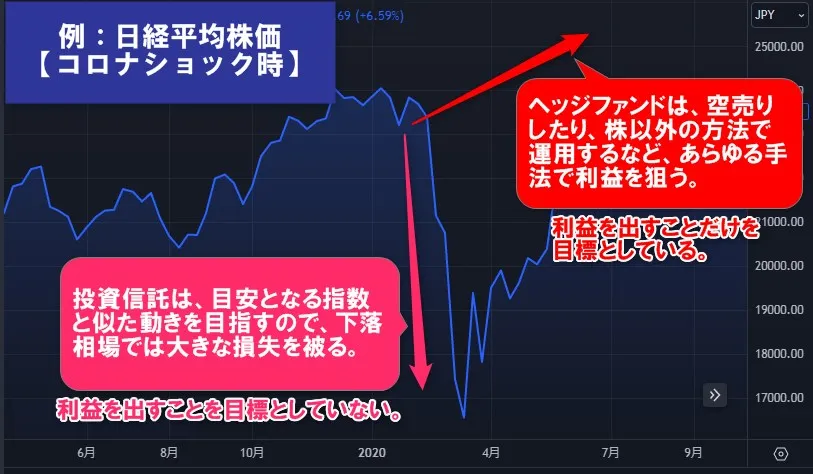

ヘッジファンドでは、下落相場になればショート手法(空売り)を使い、株式市場が低調なら投資対象を他の金融商品へ変えるなど、臨機応変な運用ができます。

つまりヘッジファンドなら、市場の影響を受けずに、どんな相場でも利益を狙えるわけですね。

投資信託が市場の値動きに大きく影響されてしまうことを考えると、対照的といえます。

ヘッジファンドは絶対利益を追求する

ヘッジファンドにはもう1点、「絶対利益を追求する」という特徴もあります。

投資信託の場合、利益目標は「相対利益」です。

日経平均株価など、目安とする指標・指数に対して連動する値動きを目指します。

極端に言えば、下落相場で損失が出ても、目安の指標と似た動きができてさえいればOKということです。

投資信託は、「常に利益を求めたい」という投資家の願望とは、相反する資産運用という見方もできるでしょう。

一方、ヘッジファンドの目標利益は「絶対利益」です。

下落相場であっても、空売りなどあらゆる手法を用いて、とにかく利益を出すことに固執します。

市場・相場に左右されず、常に利益を追求する点も、ヘッジファンドの高い利回りを支えている理由と言えるでしょう。

2位:外国債券|年利1%~5%

引用:楽天証券

| 預け先 | 証券会社 |

|---|---|

| 最低運用額 | 10万円程度~ |

| 運用利回り | 年利1%~5% |

| 退職金2000万円での年間運用益 | 20万円~100万円 |

退職金運用のおすすめランキング3位は、外国債券です。

債券投資では、国や企業などにお金を貸して、見返りとして利子を受け取れる仕組みになっています。

債券の発行体である国や企業が破綻・倒産しない限り、元本が保証されます。

債券投資には、主に4種類の方法があります。

| 種類 | 発行体 | 利回り |

|---|---|---|

| 日本国債 | 日本政府 | 0.5%前後 |

| 国内社債 | 国内企業 | 0.5%~1% |

| 外国国債 | 外国政府 | 1%~5% |

| 外国社債 | 外国企業 | 1%~5% |

日本国債に関しては、元本が保証されるものの、利回りが低い点はデメリットといえます。

退職金運用でおすすめしたいのは、国内債券より高い利回りが期待できる外国債券(国債・社債)です。

例えば米国債はアメリカ政府が発行する債券なので信頼性も比較的高く、年利4%前後で推移しています。

また、退職金を外国社債で運用するのも1つの方法です。

下表は、外国社債の一例です。大手有名企業がズラリと並んでいますね。

| 社債 | 年利 | 参考利回り | 残存期間 |

|---|---|---|---|

| アップル | 1.400% | 4.13% | 4年7ヶ月 |

| ディズニー | 2.650% | 4.43% | 7年 |

| ジョンソン・エンド・ジョンソン | 1.300% | 4.00% | 6年8ヶ月 |

| コカ・コーラ | 2.125% | 4.02% | 5年8ヶ月 |

出典:楽天証券(記事執筆時点)

上記は民間企業のため、経営破綻しないと断言することはできませんが、大手企業の破綻は少々考えづらいのではないでしょうか。

退職金2000万円を年利回り4%で運用すれば、年間80万円の運用益です。比較的ローリスクな資産運用と考えると、なかなかのリターンと言えるかもしれませんね。

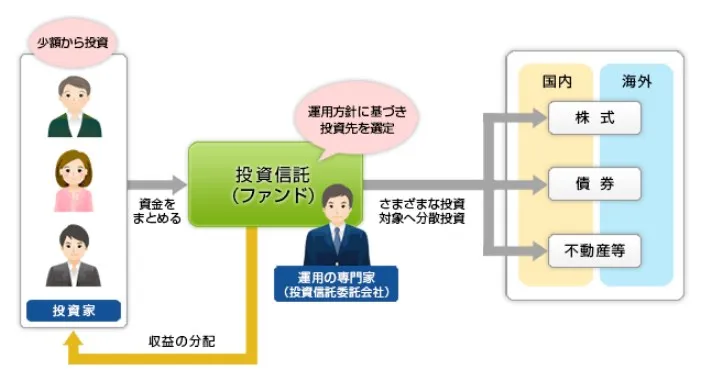

3位:投資信託|年利3%~5%

引用:SMBC日興証券

| 預け先 | 証券会社・銀行・郵便局 |

|---|---|

| 最低運用額 | 100円~ |

| 運用利回り | 年利3%~5% |

| 退職金2000万円での年間運用益 | 60万円~100万円 |

退職金運用のおすすめランキング4位は、投資信託です。

投資信託は、資産運用の定番として多くの方から人気を集めています。

投資信託の運用先は、株式・債券・不動産など。運用自体はプロにお任せできるので、初心者の方にも向いているでしょう。

ただし、先述の「ヘッジファンドと投資信託の違い」で解説したように、投資信託の利益目標は相対利益のため、下落相場になると、運用成績が落ちる可能性が高い点には注意が必要です。

2023年の利回りランキング上位の投資信託商品は以下の通りです。

| ファンド名 | 利回り |

| iFreeレバレッジFANG+ | 217.63% |

| NASDAQ100 3倍ブル | 185.62% |

| SBI日本株4.3ブル | 160.24% |

| 楽天日本株4.3倍ブル | 159.94% |

| NASDAQ100 トリプル | 119.85% |

出典:みんかぶ

ランキング上位ともなると、非常に高い利回りの商品が並んでいます。

ランキング1位の商品で退職金2000万円を運用していれば、1年で資金が6000万円以上になる計算のため、魅力的に感じた方も多いことでしょう。

しかし上記の高利回りは、株式市場が上昇傾向だったという背景があります。つまり相場と商品がタイミングよくバッチリ合っていたのです。

ランキング上位の投資信託は「レバレッジ」「3倍」という商品名からわかるように、資金以上の金額で運用しているため、下落相場になったときのリスクも高くなります。

退職金を投資信託で運用する際は、利回りの実績だけを見るのではなく、リスクも含めて慎重に検討しましょう。

また「市場トレンドの影響を受けず、常に利益を狙ってほしい」という方は、絶対収益追求型の運用方法であるヘッジファンドなどの利用も検討しましょう。

4位・株式投資|年利3%~5%

引用:松井証券

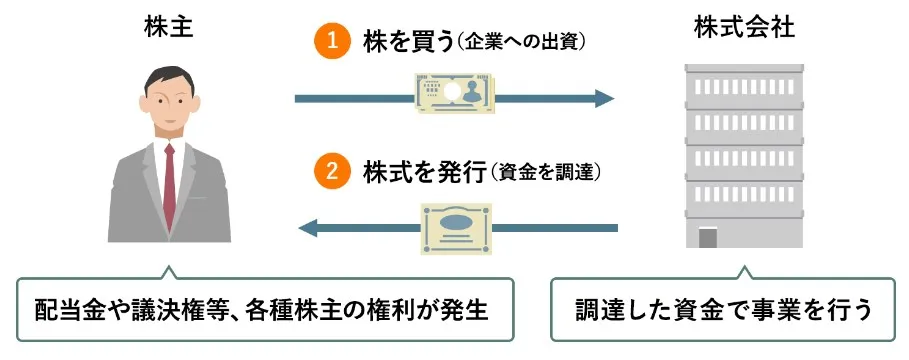

退職金運用のおすすめランキング5位は、株式投資です。

株式投資は一般的に馴染みのある資産運用先ではないでしょうか。

株式投資では、以下2種類の利益を狙います。

- 配当金:保有株数と業績に応じて定期的に受け取れるお金

- 売却益:株価が上がった時に株を売却することで得られる値上がり益

| 預け先 | 証券会社 |

|---|---|

| 最低運用額 | 1万円程度~ |

| 運用利回り | 年利3%~5% |

| 退職金2000万円での年間運用益 | 60万円~100万円 |

退職金の運用でおすすめしたいのは、配当金を狙った運用です。

株価の上下を予想するのは難易度が高いですが、株式を保有するだけでもらえる配当金狙いであれば、初心者の方でも比較的運用しやすいかと思います。

例として、大手銀行の代表格でもある三菱UFJフィナンシャル・グループの配当利回りをご覧ください。

| 配当利回り | 平均株価 | |

|---|---|---|

| 2023年 | 4.09% | 782円 |

| 2022年 | 4.36% | 641円 |

| 2021年 | 5.43% | 460円 |

| 2020年 | 4.64% | 538円 |

コロナショックの2020年・2021年も含め、安定的な利回りを継続しています。

この安定感こそ、大手優良企業の底力であり魅力ではないでしょうか。

三菱UFJはあくまで1つの例ですが、優良企業の株を保有して、手堅く配当金を得る運用方法もおすすめです。

5位:AI自動ロボアドバイザー|年利3%~5%

引用:ウェルスナビ

| 預け先 | 証券会社 |

|---|---|

| 最低運用額 | 100円~ |

| 運用利回り | 年利3%~5% |

| 退職金2000万円での年間運用益 | 60万円~100万円 |

退職金運用のおすすめランキング5位は、AI自動ロボアドバイザーです。

証券会社が提供するオンラインサービスの1つで、AIが以下のような資産運用を行ってくれます。

- 資産運用プランの提案・助言

- 運用先の選定

- 資産構成・運用プランの見直し

- 実際の投資・取引

AIが運用するだけあって実績のよいものも比較的多いので、お試し感覚で使ってみるのもアリでしょう。

預けておけば、さまざまな投資先に自動的に分散投資をしてくれます。

下表は、おもなAI自動ロボアドバイザーの一覧です。

| 自動ロボアドバイザー | 運用会社 |

|---|---|

| ウェルスナビ | ウェルスナビ |

| THEO+docomo | NTTドコモ |

| 楽ラップ | 楽天証券 |

| SBIラップ | SBI証券 |

| SMBCロボアドバイザー | 三井住友銀行 |

| ロボプロ | FOLIO |

ウェルスナビやテオドコモあたりは、聞き覚えのある方も多いのではないでしょうか。

AI自動ロボアドバイザーは、「退職金の運用プランをAIに提案してほしい」「退職金を自動で運用して時間を節約したい」という方におすすめしますよ。

6位:個人向け国債|年利0.05%~

| 預け先 | 証券会社 |

|---|---|

| 最低運用額 | 10000円~ |

| 運用利回り | 0.05%~ |

| 退職金2000万円での年間運用益 | 約56000円~(タイプにより上下) |

退職金運用先ランキング6位は、個人向け国債です。

国債は、退職金を運用したいけど、元本保証のある金融商品がよい方におすすめの運用先です。

国債は日本政府が発行する債券で、1万円から購入できます。

購入金額の上限はない(発行終了まで)ため、1000万円以上の金額を元本保証で運用できる点は、銀行預金よりも優れているといえるでしょう。

とはいえ金利は0.05%~0.5%程度なので、1000万円以下の資産を運用する場合、銀行によっては定期預金の方が高い利息が得られるケースもあります。

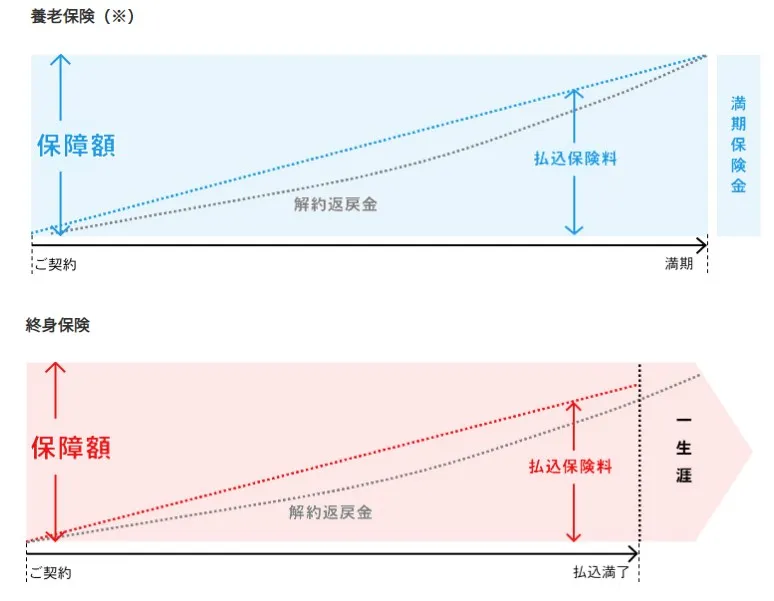

7位:貯蓄型保険

引用:住友生命

退職金運用のおすすめランキング7位は、貯蓄型保険です。

退職金の運用にあたっては、無駄な出費を減らすことも重要です。

退職金を受け取ったタイミングで、保険を見直すのもよいでしょう。

一般的には「掛け捨てタイプ」の保険が多いですが、実は「貯蓄タイプ」の保険もあります。

下表の3種類は、一定の条件をクリアすればお金を受け取れる貯蓄型保険です。

| 種類 | 特徴 |

|---|---|

| 終身保険 |

|

| 養老保険 |

|

| 個人年金保険 |

|

60歳以上でも加入できるプランも意外と多いので、資産運用の一環として、保険を再検討してみてはいかがでしょうか。

場合によっては、掛金以上の解約返戻金を受け取れるケースもあります。

高い利回りは期待できないものの、資産運用としては掛け捨てプランより効率的ですよ。

退職金運用におすすめのヘッジファンド人気ランキング

退職金預け先ランキングの資産運用編で1位の「ヘッジファンド」のランキングを紹介します。

ヘッジファンドは、プロに運用を任せられるうえ、年利10%の高い利回りを狙えるなど、魅力的な投資先です。

退職金運用におすすめのヘッジファンドは、以下の5社です。

| ランキング | ヘッジファンド会社名 | 想定利回り | 最低運用額 |

|---|---|---|---|

| 1位 | BMキャピタル | 10%~20% | 1000万円 |

| 2位 | ハイクアインターナショナル | 12%(固定) | 500万円 |

| 3位 | アクション | 10%~ | 500万円 |

| 4位 | GFマネジメント | 10%~ | 1000万円 |

| 5位 | ストラテジックキャピタル | 5~10%程度 | 10万ドル |

ランキング1位のBMキャピタルと4位のGFマネジメントは最低投資額が1000万円から、2位のハイクアインターナショナルと3位のアクションは500万円からとなっています。

敷居が高いと感じたかもしれませんが、退職金を受け取った方なら、十分に出資できる金額ではないでしょうか。

上表では、平均利回り10%以上の高いリターンを期待できるヘッジファンドだけ厳選しました。

退職金2000万円で運用すれば、年間200万円以上の運用益は十分に狙えるでしょう。

おすすめの預け先はBMキャピタル

引用:BMキャピタル

| ヘッジファンド | BMキャピタル合同会社 |

|---|---|

| 設立 | 2013年 |

| 所在地 | 東京 |

| 運用対象 | 日本のバリュー株 |

| 運用戦略 | バリュー株投資・アクティビスト |

| 運用利回り | 年利10%~20% |

| 最低運用額 | 1000万円 *1000万円未満も相談可能 |

| 資料請求・ 運用の相談 | 無料 |

| 面談の形式 | オンラインまたは対面 |

| ロックアップ期間 | 3ヶ月 *3ヶ月に1回出金や解約が可能 |

| 公式サイト | BMキャピタル |

ヘッジファンドの人気ランキング1位は、BMキャピタルです。

BMキャピタルは2013年設立の老舗のヘッジファンド。

実績・信頼性ともに申し分ないため、退職金の運用先としておすすめします。

以下の順に、BMキャピタルのおすすめポイントを詳しく解説します。

①投資のプロが運用

大切な退職金を預けるからには、誰に運用してもらうかが超重要です。

BMキャピタルのファンドマネージャー(実際の運用をする人)は、投資のプロ中のプロ。以下のような経歴の持ち主です。

- 東京大学卒

- 東大在学中に起業して投資を開始

- 2008年リーマンショック時でもプラス収益を確保

- 外資系投資銀行のバークレイズ証券で経験を積む

- BMキャピタルを設立してファンドマネージャーとして独立

経歴を見ただけでも、敏腕ファンドマネージャーであることが伝わってきますよね。

2024年現在で30代後半の方かと推測されますが、BMキャピタルでも凄まじい実績を継続しており、いまやヘッジファンド業界の伝説的な存在です。

東大卒・バークレイズ(英国四大銀行の1つ)出身という肩書きだけでもすごいですが、投資における実績にも驚かされます。

リーマンショック時にもプラス収益を出せるのは、たしかな運用力とリスク管理能力があるという何よりの証拠ではないでしょうか。

②平均年間利回り10%以上を継続中

そんなファンドマネージャーの運用によって、BMキャピタルは平均年間利回り10%以上を継続しています。

設立から10年以上経過してもなお、平均利回り10%以上というのは、驚異的な実績といえるでしょう。

他のヘッジファンドと比較しても、これほど安定的かつ高い運用実績を誇る会社は、BMキャピタル以外には見当たりません。

もし退職金2000万円をBMキャピタルで運用していれば、平均で年200万円以上の運用益を得られていたことになります。

退職金運用でポイントになるのが高い利回りと長期の安定運用。それを両立できるヘッジファンドがBMキャピタルです。

③設立以来マイナスになった年がゼロ

BMキャピタルのおすすめポイントとして「マイナスになった年がゼロ」という点も挙げられます。

BMキャピタルは2013年の設立から、10年以上連続して、マイナス収益になった年度がないのです。

一般的には、「平均利回り10%」と言っても年度によってデコボコがあり、マイナスになる年があるもの。

しかし、BMキャピタルは、毎年プラス収益を継続しています。

上記から見ても、BMキャピタルがいかに安定運用・リスク管理ができているか、物語っているのではないでしょうか。

特筆すべきは、2020年のコロナショックで株式市場が30%以上も暴落した時です。BMキャピタルは、以下のような緊急対応をとりました。

- コロナショックの初動を見て先物ショート(空売り)

- 一部の株式を売却して市場から退避

- 有事の際に上昇しやすい金で短期取引して利益確保

投資信託・株式の投資家、大半のヘッジファンドが赤字になる中、BMキャピタルは迅速に対応したことで、見事にプラスで乗り切ったのです。

「どんな市場環境であっても必ず利益を出す」というBMキャピタルの執念を感じますね。

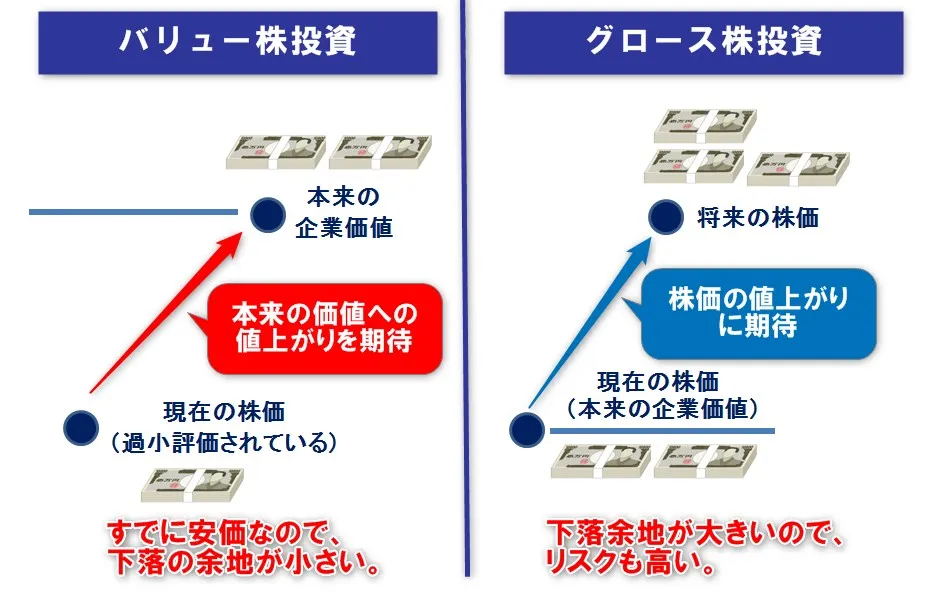

④バリュー株投資で安定運用

BMキャピタルは運用戦略に「バリュー株投資」を採用しています。

バリュー株投資とは、本来の価値より安値で放置されている株を買い、本来の価値が認められて株価が上がった段階で売却する運用方法のことです。

簡単に言えば、市場で過小評価されている株を買って、値上がり益を狙うということですね。

バリュー株投資は、元々が割安の株であるため、株式市場が暴落しても下げ幅が小さく、比較的影響を受けにくいメリットがあります。

安定感やリスクの小ささは、退職金の運用方法としても理想的ではないでしょうか。

さらにBMキャピタルは、以下のような「アクティビスト戦略」も加えて、利益の最大化に努めています。

- バリュー株を大量に保有する

- 株主になり株主総会における影響力を高める

- 経営改善を働きかけて企業価値を高める

- 企業価値の上昇=株価の上昇につなげる

いわゆる物言う株主として、購入した株を自らが育てるイメージですね。

BMキャピタルには優れたファンドマネージャーがいるため、バリュー株を見極めるスキルにも長けています。

リスクは小さく利益は大きく。

BMキャピタルは、退職金運用における重要ポイントを見事に押さえているといえるでしょう。

⑤運用資金1000万円未満でも相談可能

通常、一般的なヘッジファンドの最低運用資金は1000万円以上です。

しかしBMキャピタルは、1000万円未満でも相談が可能となっています。

- 「退職金のうち1000万円を運用に回すのは不安」

- 「退職金のうち1000万円は貯金して、800万円ぐらいで運用を試したい」

上記のよう人でも、BMキャピタルでの運用が可能ということです。

BMキャピタルを一言で表せば、「初心者優遇・良心的なヘッジファンド」。

常に初心者目線で、相談にも真摯に向き合ってくれます。

BMキャピタルが人気ランキング1位である理由は、上記のような企業姿勢にもあるのです。

退職金は、銀行に預けるだけではまったく増えない時代。

ぜひこの機会に、ヘッジファンド運用を始めてみることをおすすめします。

資料請求・面談は無料です。面談は対面でもオンラインでもでき、無理に契約を迫られることもない(むしろアッサリしている)ので、BMキャピタルが気になる方はぜひ一度問い合わせてみてください。

BMキャピタルについてのより詳しい解説が知りたい方は、以下の記事をご確認ください。 この記事の要約

BMキャピタルは信頼できるヘッジファンド

BMキャピタルは下げ相場にも強い

BMキャピタルの手数料は高め(でもハイパフォーマンス)

私はこれまでに株式投資やFX、投資信託を中心に資産運用を[…]

確実性を高めたいならハイクアインターナショナルもおすすめ

| 運用会社 | ハイクアインターナショナル合同会社 |

|---|---|

| 設立 | 2023年 |

| 運用対象 | SAKUKO VIETNAMへの事業融資 |

| 運用利回り | 年利12%(固定) |

| 最低運用額 | 500万円 |

| 資料請求・ 運用の相談 | 無料 |

| 面談の形式 | 原則オンライン |

| 公式サイト | ハイクアインターナショナル |

ヘッジファンドのように利回りが上下にブレるより、固定で高利回りを実現したい方におすすめなのがハイクアインターナショナル。

ハイクアインターナショナルは、ベトナムの日系企業SAKUKO VIETNAMへの事業融資を通じて資金を運用します。

SAKUKO VIETNAMから払われた利息から、出資額の年間12%が出資者に配当として還元される仕組みです。

退職金の運用は、老後資金を蓄えるための確実性と、短期でなるべく多く結果を出す効率性が求められます。

その点、運用形態が融資であり、金融市場の不確実性に晒されないため、安定した利回りが期待できます。

また、年利12%は約6年で資金が2倍になる計算です。

資産運用としての効率性もかなり高く、退職金を預けるにはうってつけです。

ただ、気になるのがハイクアインターナショナルと、融資先の企業SAKUKO VIETNAMでしょう。

SAKUKO VIETNAMはベトナムで日本製品専門のスーパーマーケットや、シュークリーム屋さんのビアードパパ店舗展開、日本人向けビジネスホテルの運営など多事業を展開しています。

2024年秋にはベトナムのUPCOM市場への上場予定など、まさに脂の乗った日系企業。

そして同社の会長を務める梁秀徹氏がさらなる事業拡大への資金調達として始めたのがハイクアインターナショナルです。

公式サイトで細かい情報が見られるので、退職金を確実性高く効率的に運用していきたいという方は、ぜひご覧ください。

ハイクア・インターナショナルについてのより詳しい情報が知りたい方は、以下の記事をご確認ください。 ベトナムの関連会社への事業融資で利益獲得を目指すという、新しいスタイルでの運用をスタートさせた「合同会社ハイクア・インターナショナル」。

融資先はベトナムではすでに大企業である「SAKUKO Vietnam co ltd」で、投資家へ[…]

退職金の預け先・運用先で失敗しないためのポイント

退職金の預け先・運用先で失敗しないための注意点・ポイントを5つ解説します。

【退職金運用で失敗しないために押さえておくべき注意点】

退職金を運用しないリスクも理解する

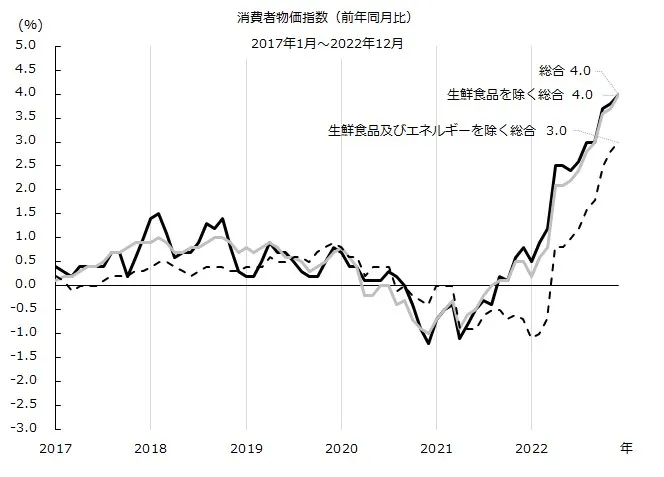

「退職金は銀行に預けておけばリスクゼロ」というのは、実は大間違い。退職金の運用をしなければインフレリスクにさらされます。

上図の消費者物価指数の推移を見ればわかるように、物価は年々上昇を続けています。

日銀は年2%の物価上昇を目指しているため、今後もインフレ傾向が続く可能性は高いでしょう。

退職金を運用せず銀行に預金するだけでは、資産価値が目減りします。

- 年2%の物価上昇が10年継続:約20%の物価上昇

- 退職金2000万円は約1600万円の価値になる

極端に言えば、退職金を年利2%以上で運用を続けなければ、実質資産は年々減少するわけですね。

運用しないことは「物価が上がらないことに賭けている」とも言い換えられます。

退職金運用はインフレリスクを回避することにつながる、と言っても過言ではないでしょう。

資産がマイナスになるリスクを避け、安定して年利2%以上の利益を積み立てたい方は、「ヘッジファンド」などの運用方法をご検討ください。

退職金専用プランの金利優遇は短期間のみ

退職金運用において、銀行の「退職金専用定期預金プラン」を考えている方もいるかと思います。

一般的には、預入金額の半分は定期預金、残り半分は投資信託という金融商品ですね。

銀行の退職金専用プランは、「年利7%(みずほ銀行)」などの高い金利が魅力。

しかし、高金利は3ヶ月限定(銀行により期間は異なる)です。その後は通常金利に戻るので、ご注意ください。

例えば、退職金2000万円を活用し、銀行の退職金専用プランで運用する場合を考えてみましょう。

- 定期預金部分:1000万円(3ヶ月だけ金利7%)

- 投資信託部分:1000万円

上記のプランでは、金利7%が適用されるのは3ヶ月だけなので、利息は「1000万円×年利7%×0.25年=17.5万円」となります。

金利プランだけを見て「1000万円×年利7%=70万円」と早合点して失敗しないよう気をつけましょう。

ほとんどの銀行では、4ヶ月目以降の金利は0.002%になります。

退職金専用プランの金利面での優遇は、期間限定がほとんどであると覚えておきましょう。

退職金運用は元本保証されない

退職金の運用では、元本保証はされません。

どのような資産運用でも、元本割れリスクは付き物です。リスクの見返りとしてリターンを得られるのが資産運用です。

例外的に、以下の資産運用では元本が保証されます。

- 銀行預金

- 個人向け国債

- 貯蓄型保険(条件による)

ただし、元本保証のある運用先には、高い利回りは望めません。

その点で退職金の運用先ランキングで1位のヘッジファンドは、非常にバランスのよい資産運用先といえます。

ヘッジファンドは、ローリスク~ミドルリスクでありながら高いリターンを狙える、稀有な資産運用先と言えるのではないでしょうか。

退職金は長期運用で増やすことを意識する

退職金は、数年スパンの長期運用で増やすことを心掛けてください。

退職金を短期間の運用で増やそうとすると、どうしても目先の値動きが気になります。

その結果、途中で運用をやめたり解約したりすることにつながり、本来であれば得られた運用益を逃して失敗するのです。

市場・相場は絶えず変動するものと割り切って考え、退職金を気長に運用したほうがメンタル的にも楽ですし、好結果にもつながりやすいでしょう。

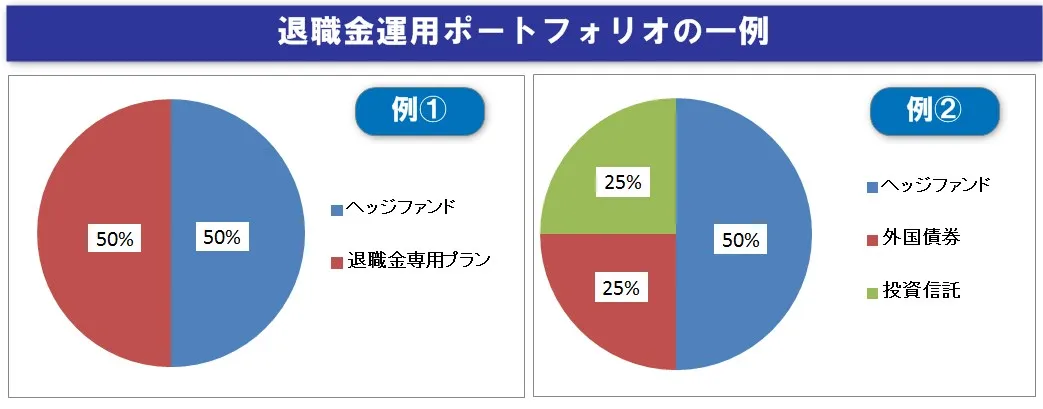

預け先を複数の金融商品に分ける

退職金を運用するにあたっては、複数の金融商品でリスク分散する方法もおすすめです。

例えば、退職金2000万円を運用する場合、上図のようなポートフォリオで資金を分けると、ある程度リスクを分散させられるでしょう。

- 例①:ヘッジファンド1000万円+退職金専用プラン1000万円

- 例②:ヘッジファンド1000万円+外国債券500万円+投資信託500万円

例①は、ヘッジファンドで大きなリターンも狙いつつ、銀行の退職金専用プランで守りも固める方法です。

例②は、ヘッジファンドで攻めながら、外国債券や投資信託など自らの運用も加えた編成となります。

上記はあくまで一例に過ぎませんが、攻めと守りで預け先を分ける方法がおすすめです。ご自身に合った資金計画・退職金運用プランを立ててみましょう。

退職金の預け先に関してよくある質問

退職金の預け先に関してよくある質問と回答を紹介します。

退職金を預けるならどこがいい?

退職金を預けるなら、銀行預金が一般的です。

当記事の「退職金の預け先ランキング」では、退職金専用定期預金プランや定期預金の金利などを紹介しています。

ただし銀行預金では利息はそれほど期待できません。

そのため、老後資金に不安を感じている場合は、一部を資産運用に充てるのもおすすめです。

退職金のおすすめ運用先は当記事内の「退職金のおすすめ運用先ランキング」で紹介しています。

退職金の預け先の口座は分ける必要がありますか?

銀行預金では、1000万円までしか元本保証されません。

そのため、退職金が1000万円を超える場合は、複数の口座に分けて預けることをおすすめします。

まとめ

退職金を受け取ったら、資産運用することをおすすめします。

受け取れる退職金や年金は減少しており、銀行の金利も期待できない時代。ゆとりある老後を送るためには、定期預金以外での退職金運用が必須です。

退職金の預け先ランキングは、以下の通り。

- 1位:退職金専用定期預金

- 2位:定期預金

- 3位:普通預金

退職金のおすすめ運用先ランキングは次の通りです。

- 1位:ヘッジファンド

- 2位:外国債券

- 3位:投資信託

- 4位:株式投資

- 5位:ロボアドバイザー

- 6位:個人向け国債

- 7位:貯蓄型保険

特におすすめは、年利10%以上を狙えるヘッジファンドです。

BMキャピタルは、平均年間利回り10%以上を継続。

マイナスになった年がありません。

退職金を安定運用したい方にとって、最適の投資先といえるでしょう。

これまで投資経験のない、資産運用初心者の方でもプロに任せれば効果的な投資が可能ですので、退職金などの高額運用の際はぜひ検討してみてください。

近年、資産運用の中で注目を集めているのがヘッジファンド。 ヘッジファンドは、投資金を預けるだけでプロに運用を任せられるうえ、他の資産運用方法より高い利回りを狙えるため、投資初心者にも大変人気です。 その中でも特に、資産運用ができ[…]