GFマネジメント合同会社は、2023年に設立された新しいヘッジファンドです。

独自の投資戦略「J-Prime戦略」を採用し、設立前の過去5年の運用では+277%(年間平均リターン:29%)のハイリターンを達成しました。

そんなGFマネジメントの実態や「J-Prime戦略」の詳細、出資前の注意点や出資に向いている人・向いていない人など詳しく解説していますので、GFマネジメントでの運用を検討されている方は是非ご参考ください。

GFマネジメント合同会社はどんなヘッジファンド?

| 会社名 | GF Management合同会社 |

| 代表 | 田尻光太朗 |

| 本社所在地 | 〒102-0083 東京都千代田区麹町4丁目5-20 |

| 電話 | 03-6867-1630 |

| 設立 | 2023年3月20日 |

| 平均利回り | 2018年5月開始以来+277% (年間平均リターン:29%) ※ファンドマネージャーの過去の実績 |

| 投資対象 | 日本大型株 |

| 運用戦略 | J-Prime戦略 |

| 最低投資額 | 1口100万円 原則10口からの受け入れ |

| ロックアップ期間 | 解約できるのは12月末のみ |

| 各種手数料 | ・振込手数料 ・社員権発行手数料 ・年間管理手数料 (・中途解約手数料) |

| 公式サイト | https://gfmgmt-llc.com/ |

GFマネジメント合同会社(以下、GFマネジメント)は、2023年に設立された新しいヘッジファンドです。

日本の上場株式を中心に、市場連動型ETFや現金・現金同等物を20-30銘柄ほど組み合わせ、3~5年の中・長期スパンで投資をする独自の「J-Prime戦略」を採用しています。

ファンド設立前も含むファンドマネージャーの過去の実績は、2018年5月~2023年4月末時点で+277%(年間平均リターン:29%)で、同時期の米S&P500指数や日経平均指数を超える成績。

非常に期待度の高い新興ヘッジファンドです。

GFマネジメント合同会社の役員

GFマネジメントの役員は以下の2名です。

GFマネジメントの役員

代表:田尻光太朗

GFマネジメントの代表は田尻光太朗氏です。

田尻氏は国内大手エレクトロニクス企業にて大型家電量販店向け営業部門に所属し、営業企画・提案において本社賞を2度受賞した、腕利きの営業マン。

ただし、投資のプロではないため、GFマネジメントの運用自体は行っていません。

田尻氏はGFマネジメントのファンドマネージャーと以前から交流があり、2023年にファンドマネージャーを引き連れてGFマネジメントを設立したそう。

GFマネジメントでは運用を開始する前に出資者との面談を必ず行いますが、その際の面談を田尻氏が担当することが多いようです。

ファンドマネージャー

GFマネジメントのファンドマネージャーの経歴は以下の通りです。

世界でもランキング上位に位置する英ロンドン・スクール・オブ・エコノミクス(LSE)で修士号取得し、UBS証券の投資銀行部門を経て、モルガン・スタンレー証券の投資銀行本部に入社。

テクノロジー、ヘルスケア領域を中心に日米・日欧のクロスボーダーM&A案件を担当。

その後は運用業に軸足を移すため、シンガポールへ拠点を移し、現地のファミリーオフィスにて株式を主軸としたポートフォリオ・マネージャーを担当。

2018年に独立し、外部資金を調達し、日本株と米株の運用を開始。

日本法人の代表である田尻からヘッドハンティングされ、投資会社GF Management合同会社のポートフォリオマネージャーに選任される。

(引用:ヘッジファンドBMキャピタル完全ガイド)

GFマネジメントのファンドマネージャーは金融業界での経験が十分にある方。

これらの専門的な経験と知識を活かし、ファンドマネージャーの過去の実績は2018年5月~2023年4月末時点で+277%(年間平均リターン:29%)と素晴らしい成績を残しています。

GFマネジメント合同会社の運用実績

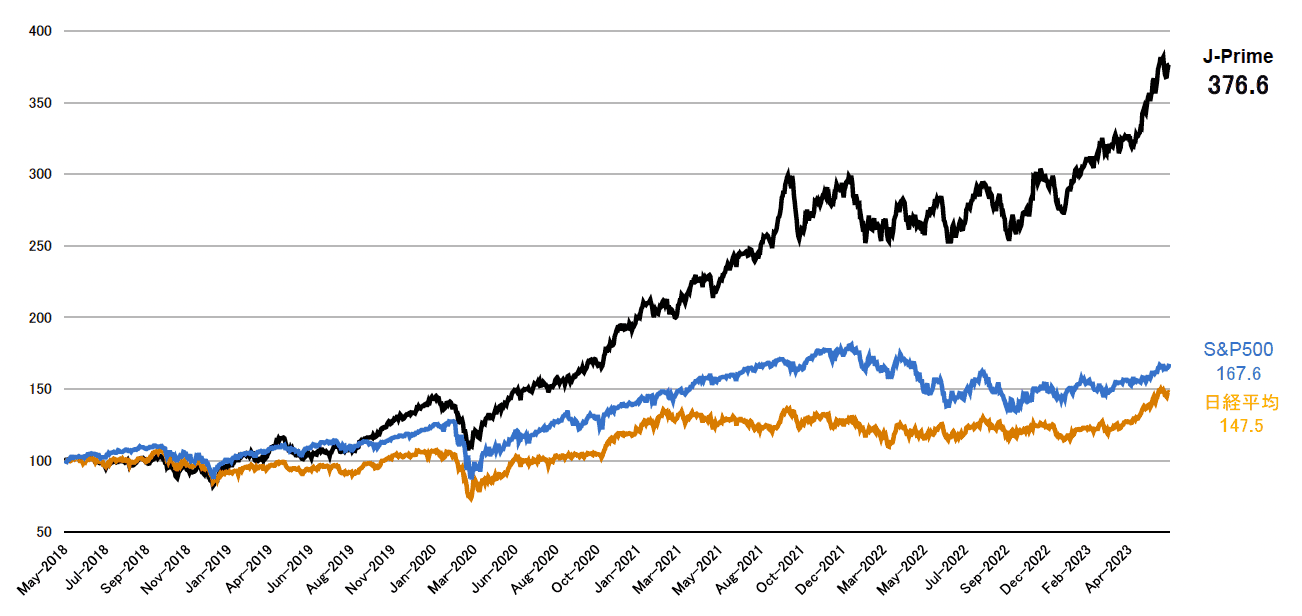

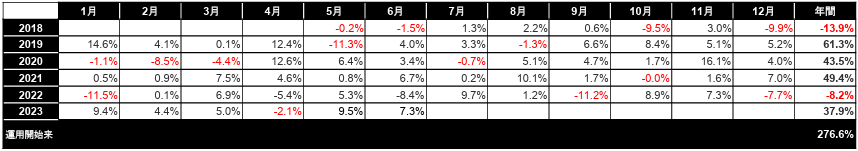

ではここで、GFマネジメントのファンドマネージャーの過去の実績を詳しく見てみましょう。

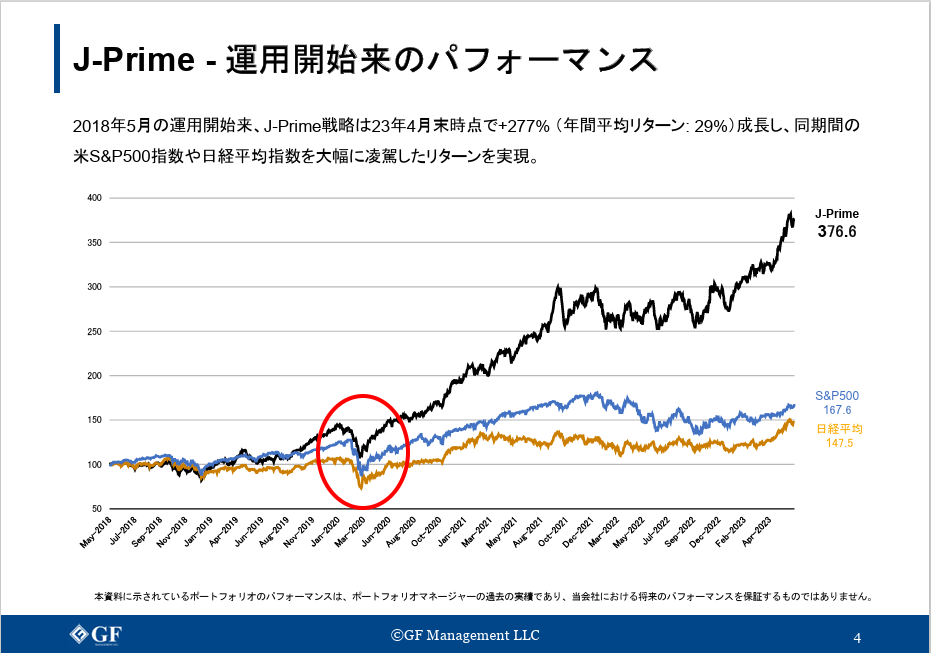

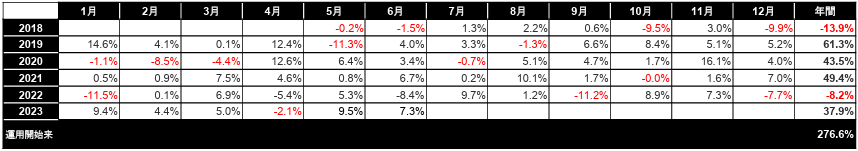

ファンドマネージャーの過去の実績は2018年5月~2023年4月末時点で+277%(年間平均リターン:29%)です。

これは、同時期のアメリカのS&P500や日経平均株価を大幅に超える成績。

例えば1000万円を運用していたら3770万円になっている計算です。

ただし月次の成績を見ると、2018年に-13.9%、2022年に-8.2%と2度マイナスを経験しています。

5年間で約4倍のリターンを得ようと思うと、ある程度のマイナスリスクを負う可能性もあるということも理解しておく必要があるということ。

その一方で、その他の3年では2018年と2022年のマイナスでさえカバーしてしまうほどの圧倒的な成長をしていますから、GFマネジメントでは短期での運用ではマイナスになる可能性があるものの、長期の運用ではプラスになる可能性が高くなるということがわかるのです。

実際に当時、どの銘柄に何%ずつ投資を実施して+277%の驚異的な成績を収めることができたのか、ポートフォリオをより詳しく知りたいという方は問い合わせをして直接聞いて見ると良いでしょう。

GFマネジメント合同会社のヘッジファンドとしての投資スキーム・投資対象・投資戦略

GFマネジメントのスキームや投資対象・投資戦略の解説をしていきます。

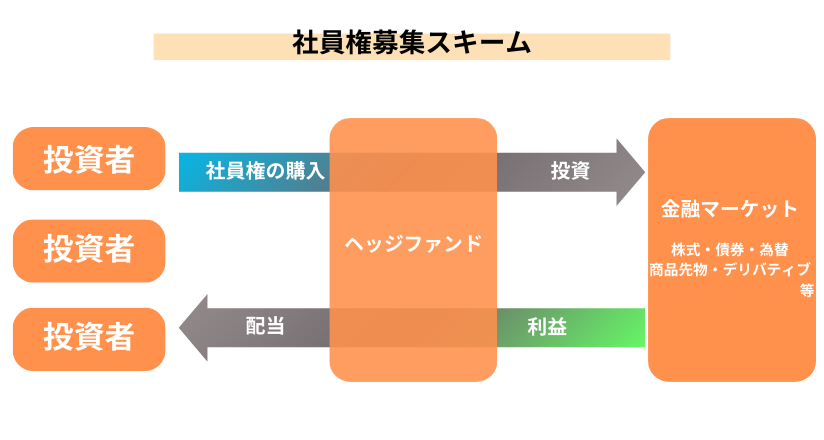

合同会社の「社員権募集スキーム」を採用したヘッジファンド

GFマネジメントの投資対象・投資戦略を詳しく見ていく前に、同社がどのようにして資金を調達しているのかから説明をしていきます。

まず私たち投資家がGFマネジメントに出資をする場合、GFマネジメントの合同会社の社員権を購入することとなります。

合同会社の社員権の販売によって資金を得たGFマネジメントは投資を実施。

投資運用にて得られた利益の一部が出資者に配当されるという仕組みです。

これを「社員権募集スキーム」と言いますが、社員権募集スキームで資金を集めることについてのメリット・デメリットを簡単に挙げると以下の通りになります。

デメリット

- 金融商品取引業の登録は不要である代わりに、金融庁からのお墨付きがもらえない

(金融商品取引業の登録のある野村證券、SBI証券、みずほ証券といった大手証券会社と比べると、ファンドとしての信頼度は下がる)

メリット

- 金融商品取引業の登録が不要な分、浮いた資金を投資運用に回せる

- 金融庁からの厳しい監視がないため、下落にも強い自由な投資戦略を駆使することが可能。高いリターンを目指すことができる

通常、金融商品取引業の登録には莫大な時間と資金を要します。

- 取締役会及び監査役又は委員会設置会社の株式会社であること

- 純資産及び資本金が5000万円以上あること

- 自己資本規制比率120%以上であること

- 主要株主が一定の欠格者でないこと

- 第一種金融商品取引業を的確に遂行するに足る人的構成を有すること など

これらを準備する資金や時間があれば投資運用に回したい、また金融庁からのお墨付きがない代わりに下落にも強い投資戦略で利益獲得を目指して投資家への利益に還元したいと考える私募ファンドが多いからか、近年「社員権募集スキーム」で資金を集めるヘッジファンドが増えてきています。

社員権募集スキームを採用する日本のヘッジファンド例

- BMキャピタル合同会社

- 合同会社ハイクアインターナショナル

- アクション合同会社

- フロンティアキャピタル合同会社 など

独自の投資対象と投資戦略「J-Prime戦略」

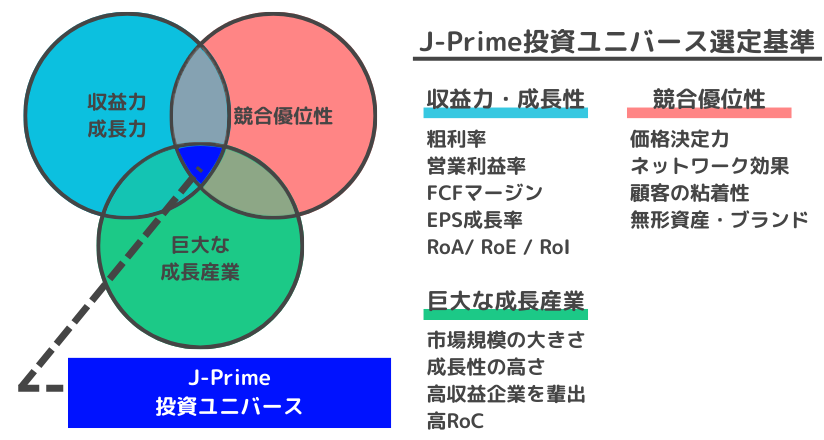

GFマネジメントは「J-Prime戦略」という独自の投資戦略を採用しています。

投資対象は日本の上場株式の中でも、「収益力・成長性」「競合優位性」・「巨大な成長産業」のどれにも属する、選び抜いた20~25の銘柄に集中投資を実施。

リターン追求・集中投資型ポートフォリオで運用を行います。

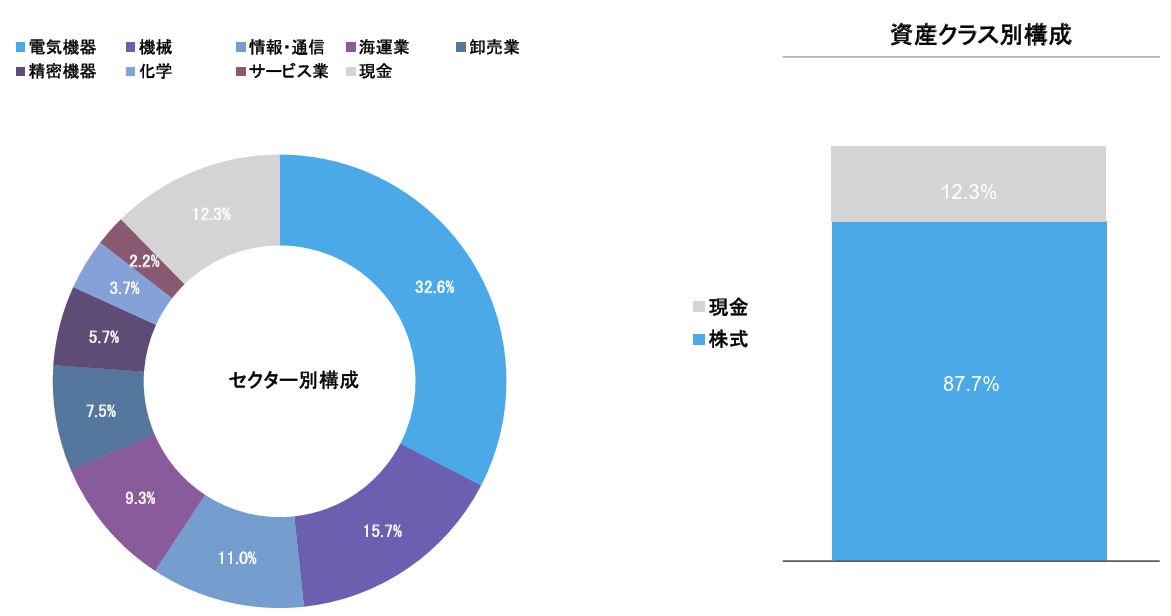

GFマネジメントの現時点でのポートフォリオの構成としては、約87.7%が株式、12.3%を現金となっています。

また株式のうちの約半分がTOP10銘柄で構成されています。

現在のTOP10構成銘柄

- ダイキン

- 川崎汽船

- 信越工業

- 東京エレクトロン

- ローツェ

- 三菱商事

- Disco

- ルネサンス

- アドバンテスト

- 芝浦メカ

これらJ-Prime投資ユニバースに該当するセクターおよび銘柄について、GFマネジメントでは以下のようなコメントをしています。

日本には半導体、製薬、機械、精密機器など、市場規模がグローバルに広がり今後の成長性も見込める産業分野で世界的なリーダーシップを発揮している企業が実は多く存在しています。

これらの企業はアメリカの「GAFA」のような目立った存在ではないかもしれませんが、各分野のサプライチェーンで欠かせない存在であり、高い技術力に伴う収益性を誇っています。(引用:GFマネジメント)

GFマネジメントが投資を実施するセクターは、まさに高い技術力を持ち、国際的な競争力を持つ産業です。

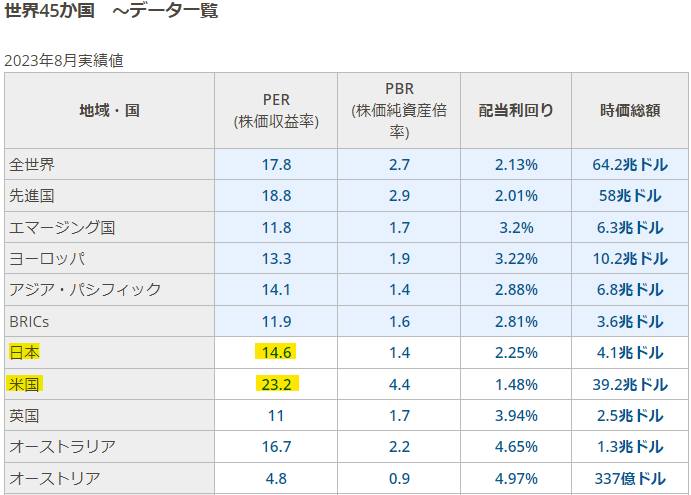

一方で日本株は全体として割安であるとのコメントも。

会社の時価総額が実際生み出す利益の何年分かを測る「PER」で銘柄の値頃感を比べてみると、米国の上場企業500社で構成された「S&P500」の平均PERは22倍に対して、日経平均のPERは15倍程度にとどまっており、比較的割安な株価で取引されていることがわかります。

(引用:GFマネジメント)

事実、米国と比べると、日本のPERは全体的に割安です。

日本では大型株であってもまだまだ成長の余地が十分にあるということ。

また昨今の円安により、海外投資家による投資拡大が期待できるとの言及も。

ドル円は過去2年で1ドル100円台から昨年は一時150円まで進行し、6月現在でも140円台で推移しています。

円安の進行により、欧米の機関投資家から見た日本企業は、ドル建てベースで2年前に比べて30〜40%近く割安になっています。これも、海外マネーの投資意欲を後押ししています。

日経平均には高い成長性と収益性を有する優良な企業がある一方で、以前に比べて業績が停滞し、今後も大きな成長が見込めない企業も多く存在します。

日経平均への投資はこのように優秀な企業と成長が見込めない企業を併せて無差別に分散投資することになります。これは決して資金効率が良い投資手法とは言えません。

一方で、当戦略は日本企業の中でもとりわけ競争優位性が高い優秀なビジネスモデルを有し、持続的な事業の成長とキャッシュ・フロー創出能力に長けた企業へ厳選して投資をしています。

(引用:GFマネジメント)

厳選したJ-Prime投資ユニバースに集中投資を行っているGFマネジメントでは、企業そのものの成長力はもちろんのこと、海外投資家からの後押しで日本市場全体が上昇気流に乗っている今、大きな利益獲得を期待することができるのです。

事実、今年2月に日経平均株価は34年ぶりに最高値を更新しましたね。

これによりGFマネジメントがどれほどの収益を上げられたのか、非常に期待が高まります。

GFマネジメント合同会社の出資方法

そんなGFマネジメントへは以下の流れで出資を行います。

出資の流れ

- 公式サイトからお問い合わせ

- 面談

- 契約・出資

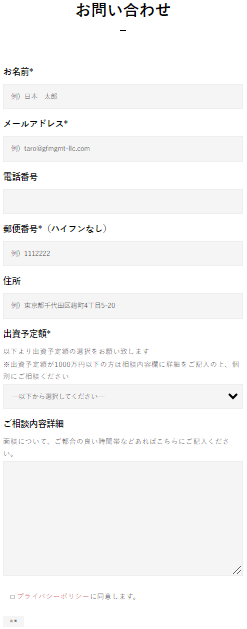

GFマネジメントへ出資をするにはまず、公式サイトからお問い合わせをします。

GFマネジメントのお問い合わせフォームは以下の通りです。

- お名前

- メールアドレス

- 電話番号

- 郵便番号

- 住所

- 出資予定額

- ご相談内容詳細

これら項目を記載し、送信をします。

「ご相談内容詳細」の欄には、面談希望日時や面談の際に質問したいことなどを事前に記載しておくと良いでしょう。

またお問い合わせフォームにも記載がありますが、出資予定額が1000万円以下の方も「ご相談内容詳細」の欄にその旨記載し、出資可能かどうか別途相談をしてみてください。

「ご相談内容詳細」記載例

- 面談希望日時

- 出資予定額(1000万円以下の方の場合)

- 面談時に質問したいこと

(例)

〇具体的な投資銘柄

〇具体的な投資戦略

〇なぜ合同会社を採用しているのか?

〇GFマネジメントの投資に対するリスク

〇リスクに対する対策

〇手数料詳細

〇解約方法詳細 など

フォーム送信後はGFマネジメントから返信が来るので、面談の日程を決定します。

面談のあとすぐに契約を行うことも可能ですが、その日は持ち帰って再度検討することも可能です。その場で契約を迫るようなことはないので、落ち着いて出資を検討してくださいね。

GFマネジメント合同会社の注意点

GFマネジメントへ出資をする際の注意点をチェックしておきましょう。

最低投資額は1000万円~

GFマネジメントは1口100万円の10口からの受け入れなので、最低投資額は1000万円~です。

※追加出資については1口単位での出資から可能。

資産運用は余裕資金で行うことが推奨されています。

余裕資金として1000万円以上を準備できる方限定で出資を行うようにしましょう。

余裕資金とは、全体の資金から生活費と近い将来使う予定のある資金を差し引いて残った、使い道の決まっていない資金のことを指します。

元本保証ではない

GFマネジメントは元本保証をしていません。

GFマネジメントの資料には以下のような記載がされています。

当会社への出資は投資であり、元本を保証することは出来ません。

また、当会社に対する出資は様々なリスクがあり、利益が得られることもある反面、場合により、出資元本を割り込み、損失(元本欠損)が生じる恐れのある取引です。

従いまして、ご出資に際しては出資者様の知識、経験、資力、目的等と照らし合わせ、ご自身のご判断と責任においてご出資いただきますようお願い申し上げます。(引用:GFマネジメント)

通常、銀行の定期預金や国債を除いた他の金融商品は元本保証されていません。

またほぼ元本保証の「元本確保」の金融商品も債券や貯蓄型保険に限定されています。

つまり、GFマネジメントでも元本保証はされていなくて当然です。

ただし、金融商品ではリスクとリターンの度合いが比例しており、

- 高リターンを狙いたい=リスク許容範囲が広くなくてはいけない=爆発的な利益を期待できる反面、元本毀損の可能性もかなり高い

- リスクを最小限に抑えたい=リターンは小さくなる=元本は安全だが資産はなかなか増えていかない

- 低リスク・高リターンの金融商品は無い

といった性質を十分に理解した上でご自身に合った資産運用先を探さなくてはいけません。

GFマネジメントの資料にも記載があるように、面談の際に同社における投資リスクやそれらリスクに対する対策などをしっかりと確認をし、GFマネジメントのリスクレベルとリターンの度合いはご自身に合っているのかを確認した上で出資を行うかどうかを判断するようにしましょう。

ロックアップ期間があるためすぐに解約できない

GFマネジメントでは毎年12月末日にしか解約を認めていません。

また12月に解約をするためには、毎年11月末日までに同社に対して解約したい旨連絡をする必要があります。

さらに相場の状況によっては資産の売却に時間を有し、資金の引き出しに最長で3か月ほどかかる可能性もあるということで、12月に解約しても翌年3月にならないと資金が手元に戻ってこない可能性もあると考えておく必要があるのです。

出資をした時期にもよりますが、毎年約1年は資金に触れられなくなるということですから、契約は慎重に検討を行いましょう。

各種手数料がかかる

GFマネジメントでは以下の手数料が発生します。

- 振込手数料:

出資金を振り込む際の振込手数料は、投資家負担です。

- 社員権発行手数料:

出資金額の3%が出資時に徴収されます。

- 年間管理手数料:

出資金額に対して毎年2%が毎年1月に徴収されます。

- 中途解約手数料:

12月末日以外の退社時期を希望する場合、契約期間が1年未満の出資者は解約時における持分価格に対して10%が徴収されます。

GFマネジメント合同会社の出資に向いている人・向いていない人

ここまでのGFマネジメントについての解説をふまえて、同社への出資に向いている人・向いていない人をチェックしてみましょう。

向いている人

GFマネジメントへの出資に向いている人の特徴は以下の通りです。

向いている人の特徴

- 余裕資金として1000万円以上の資金がある人

- 市場が低調な時でも利益獲得を期待したい人

- 波のある運用に対するリスク許容のある人

- 中・長期の運用を理解できる人

- 新しいヘッジファンドの期待し挑戦したい人

余裕資金として1000万円以上の資金がある人

GFマネジメントの最低投資額は1000万円~です。

余裕資金として1000万円以上の資金をお持ちの方はGFマネジメントへの出資を検討することが可能です。

市場が低調な時でも利益獲得を期待したい人

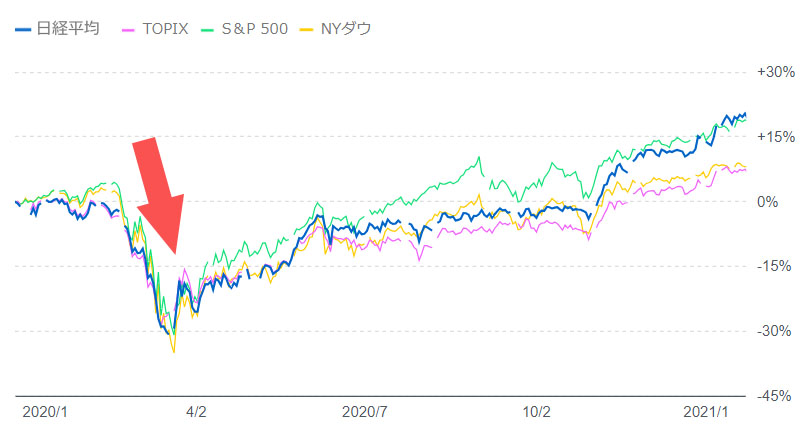

2020年と言えばコロナショックが記憶に新しいはず。

2020年3月~4月にかけて各経済指標は20~30%程下落しました。

一方、GFマネジメントのパフォーマンスを見ると、同時期に下落をしてはいるものの日経平均株価やS&P500と比べると高いパフォーマンスを維持しています。

このように、市場が低調な時期でも好調な成績でいられたのは、J-Prime戦略で厳選された優良企業への集中投資を実施していたから。

まさに、J-Prime戦略の底力が発揮されたと言っても過言では無いのです。

市場が低調な時でも利益獲得を期待したい人にJ-Prime戦略を採用するGFマネジメントは向いているでしょう。

波のある運用に対するリスク許容のある人

そうは言ってもGFマネジメントは日本株式への投資となるため、金融政策などの影響を受けてしまうこともあります。

また米国を中心に海外市場のマイナスの影響を受けることもあるでしょう。

そのため、GFマネジメントマイナスになる年や月もあり、波のある運用になってしまうこともあります。

ちなみにGFマネジメントでは、マイナスになりうるリスク要因に対して、以下のリスクヘッジを行っているそうです。

- 銘柄・セクター・相関性の分散

- 1銘柄の配分を全体の10%以下に制限

- 異なるセクターや業種に分散させることで、個別株式やセクターがポートフォリオ全体に与えるリスクを軽減

- ポートフォリオと市場指数の相関性(Correlation)を過去データで分析し、相関係数が0.8以下に収まるポートフォリオを構築

- 緻密な企業財務分析

- 株価が一時的に好調だがファンダメンタルズが伴わないと判断した「テーマ株」は投資候補から除外

- 企業の成長性、収益性、財務の健全性、キャッシュフロー創出能力を四半期ベースで点検

- 競争力、経営の質と投資実績を詳細に分析し、中長期的な株価成長が見込めない銘柄を特定し排除

- リスク調整リターン分析

- ベータ(β)やリスク指数(σ)など過去データの株価指標を考慮して、各銘柄のリスク指数に相対した市場との連動性と株価成長率を評価。この分析により、リスクとリターンのバランスがより有利(即ちSharpeRatioが高い)銘柄を選択

- 同じ要領で、ボラティリティ水準に見合わないリターン実績を持つ銘柄への露出を軽減

- ヘッジ戦略

- 過去のポートフォリオ全体の最大下落率に照準を合わせた株価でストップロス注文を実施し、潜在的な損失を制限

- ストップロスは各銘柄のボラティリティ水準に合わせて平均購入単価に対してマイナス20%から最大マイナス40%で設定

- ポートフォリオを広範な市場の下落から保護するために、市場指数に対するプットオプションの購入や、先物のショート戦略を検討

- 規律あるリバランシング

- ポートフォリオの保有銘柄を継続的に評価し、市況の変化や企業の特定の動向などに基づいて必要なアロケーション調整を実行

- ポートフォリオのリスクを期初の設定から大きく逸脱した状況を回避するために、最大6ヶ月に一度は時価でウェイトが変更した銘柄のリバランスを実行

リスクヘッジを行っていることも知った上で、波のある運用に対するリスクを許容できるという方はGFマネジメントの運用に向いているでしょう。

中・長期の運用を理解できる人

一般的に、資産運用では3~5年程度の長期運用で利益が得られるとされています。

GFマネジメントのファンドマネージャーの過去の実績を見ても分かる通り、1年や2年での運用では+277%のリターンを得ることはできません。

GFマネジメントでの運用では、3~5年での中・長期運用も視野に入れる必要があるでしょう。

中・長期スパンでの運用を理解できるという方にGFマネジメントは向いています。

新しいヘッジファンドに期待し挑戦したい人

GFマネジメントは2023年に設立された新興ヘッジファンドです。

新しいヘッジファンドでは顧客獲得のために、マイナスになることは避けたいはず。マイナスにならないための努力を怠らないはずなのです。

新興ヘッジファンドは実績がないからと避けられがちですが、実は新しいファンドだからこそその勢いに期待をすることが可能。

新しいヘッジファンドに期待し、挑戦したいという方にGFマネジメントはおすすめです。

向いていない人

GFマネジメントへの出資に向いていない人の特徴は以下の通りです。

向いていない人の特徴

- 余裕資金として1000万円の資金がない人

- リスク許容度が非常に高く爆発的な高リターンを得たい人

- 短期間でりリターンを狙いたい人

- 実績の無い新しいヘッジファンドへの挑戦は難しい人

- ヘッジファンドの秘密主義への理解が難しい人

余裕資金として1000万円の資金がない人

GFマネジメントの最低投資額は1000万円~です。

余裕資金として1000万円を準備できないからといって、生活費や近い将来使い道が決まっている資金を使ってまでの出資、また借金やローンを組んでの出資もお控えください。

リスク許容度が非常に高く爆発的な高リターンを得たい人

どんなリスクも許容ができて、その代わりに爆発的な高リターンを得られるようなスリリングな資産運用を期待している方はGFマネジメントはおすすめできません。

リスク許容度が非常に高く爆発的な高リターンを得たいという方は、短期間で大きな利益を狙う「投機」と呼ばれる一部株式やFX、仮想通貨などでの取引や、パチンコや競馬などのギャンブルなどでの運用の方が向いているかもしれません。

短期間でリターンを狙いたい人

一般的に資産運用では3~5年程度の長期運用で利益が得られるとされています。

数日~1年程度の短期間でリターンを狙いたい方も、「投機」と呼ばれる一部株式やFX、仮想通貨などでの取引や、パチンコや競馬などのギャンブルなどでの運用の方が向いているかもしれませんが、高いリスク要因が伴うという点には注意が必要です。

実績の無い新しいヘッジファンドへの挑戦は難しい人

GFマネジメントは2023年に設立された新興ヘッジファンドです。

ファンドマネージャーの過去の実績を公開しているものの、GFマネジメント自体の実績はまだありませんから、実績の無いファンドでの運用は不安があるという方も同社への出資は控えるべきでしょう。

ヘッジファンドの秘密主義への理解が難しい人

一般的にヘッジファンドは、競合ファンドへの投資戦略などの情報漏洩防止のため、情報の公開に消極的です。

GFマネジメントでも、公式サイトでは代表やファンドマネージャーの経歴・ファンドマネージャーの過去の実績などの公開は行っていません。

事前に情報を収集できないことが不安・理解が難しいという方もGFマネジメントでの出資は控えるべきでしょう。

※ただし、面談の際には丁寧に説明をしてくれます。まずは面談をしてみてからの判断でも遅くは無いでしょう。

GFマネジメントについてよくある質問

最後に、GFマネジメントについてよくある質問を確認していきます。

よくある質問

GFマネジメントへの出資方法は?

GFマネジメントへの出資方法は以下の通りです。

出資の流れ

- 公式サイトからお問い合わせ

- 面談

- 契約・出資

GFマネジメントの実績を教えて?

GFマネジメントは2023年に設立された新興ヘッジファンドですので、実績はありません。

代わりに同社ファンドマネージャーの過去の実績を公開しています。

ただし、同時に「当会社における将来のパフォーマンスを保証するものではありません。」とも明言しているので、参考する際には注意が必要です。

>>GFマネジメントファンドマネージャーの過去の実績について詳細はこちら

余裕資金が1000万円に達しない場合はGFマネジメントへ出資できない?

GFマネジメントの最低投資額は1000万円~です。

余裕資金として1000万円を準備できないからといって、生活費や近い将来使い道が決まっている資金を使ってまでの出資、また借金やローンを組んでの出資もお控えください。

GFマネジメントへ出資する前の注意点は?

GFマネジメントへ出資をする前の注意点は、以下の4点です。

それぞれクリックをすることで詳細が確認できます。

GFマネジメントはポンジスキームではない?

ポンジスキームとは、投資詐欺の9割を占める代表的な詐欺手法です。

ポンジスキームの詐欺手法は以下のような仕組みとなっています。

<1>元本保証・無リスクをうたい、年10%や20%など高利回りの投資案件で出資者からお金を集める

<2>運用する(というのは建前で、実際には運用しない)

<3>後から参加する別の出資者から集めたお金の一部を着服する

<4>残ったお金を以前の出資者に配当金と偽って横流しする

引用:読売新聞オンライン

では、ポンジスキームをはたらく詐欺業者の特徴も見ていきましょう。

- 元本保証を宣伝する

- 圧倒的なハイリターンを宣伝する

- 徹底した秘密主義

- 投機的な投資先

- 解約を制限しており、支払いの受け取りが困難

- 金融庁への登録がない

GFマネジメントでは元本保証はしていません。

ファンドマネージャーの過去の実績として+277%の成長をしたという情報は公開しているものの、同時に「当会社における将来のパフォーマンスを保証するものではありません。」とも明言していおり、圧倒的なハイリターンを宣伝しているわけではありません。

投資戦略などの情報の漏洩を防ぐという目的で、公式サイトでは主な投資先や代表・ファンドマネージャーの経歴などは公開していませんが、面談の際には丁寧に説明してくれます。徹底した秘密主義でもありません。

またGFマネジメントの投資先は日本株で、投機的な投資先でもありません。

解約できる時期が12月末日のみに限られてはいるものの、同意の上で契約に至るため解約を制限しているとは言い難いです。

金融庁への登録が無い点は該当しますが、これについての解説は合同会社の「社員権募集スキーム」を採用の項目で確認した通りです。

GFマネジメントがポンジスキームをはたらく詐欺業者であるかどうかは今後運用歴によって証明されていくとは思いますが、詳しい話も聞いていない段階でポンジスキームと断定してしまうのは時期早々と言えるでしょう。

新興ヘッジファンドであり、金融庁への登録が無い私募ファンドが怪しく見えてしまう気持ちも分かりますが、まずは話を聞いて見てからでも判断は遅くないのではないでしょうか。

GFマネジメントの評判・口コミは?

GFマネジメントは2023年に設立されたばかりの新興ヘッジファンドであるため、ネットやSNS上での評判・口コミはまだ見当たりませんでした。

こちらは見つけ次第アップデートしていきますので、是非お楽しみに。

まとめ

GFマネジメントでは、日経平均株価やS&P500を大幅に超えるリターンが期待できる独自の「J-Prime戦略」を採用しており、2018年5月~2023年4月末時点で+277%(年間平均リターン:29%)を達成。

今年2月に日経平均株価が34年ぶりに最高値を更新して日本の株式市場が好調な中、GFマネジメントでも好成績を期待をすることができるでしょう。

そんな順調なスタートをしていると思われるGFマネジメントへの出資に向いている人の特徴は以下の通り。

向いている人の特徴

- 余裕資金として1000万円以上の資金がある人

- 市場が低調な時でも利益獲得を期待したい人

- 波のある運用に対するリスク許容のある人

- 中・長期の運用を理解できる人

- 新しいヘッジファンドの期待し挑戦したい人

これらの特徴に当てはまるという方は、是非GFマネジメントでの運用を検討してみてはいかがでしょうか。

まずはお気軽にお問い合わせからどうぞ。