「ヘッジファンドをおすすめしないのはどんな人?」

「『おすすめしない』を覆すヘッジファンドはないの?」

「ヘッジファンドで大損した事例が知りたい」

「ヘッジファンドは、高利回りを目指せる投資」といわれていますが、ネット上に情報が少ないことから、投資をためらう人も多いのではないでしょうか。

ヘッジファンドは絶対追求型投資戦略を取っており、市場に関係なく常にプラスの成績が出せる投資先として知られていますが、人によってはおすすめしない運用先でもあります。

そこでこの記事ではヘッジファンドが「やめとけ」「おすすめしない」と言われる理由を徹底解説。「おすすめしない」を覆す信頼できるヘッジファンドも紹介していますのでぜひ参考にしてください。

ヘッジファンド投資をおすすめしない2つの理由

「ヘッジファンドはおすすめしない」と言われる理由は、以下のような人がいるからです。

ヘッジファンドのデメリットを知らずに投資してしまう

ヘッジファンドのデメリットを知らずに投資すると、失敗してしまう確率が高くなりますよね。

ヘッジファンドは、一般的な株式投資や投資信託とは大きく異なります。

そのため、ヘッジファンド独自の特徴をよく理解せずに投資をすると、失敗してしまう可能性があるのです。

ヘッジファンドのデメリットは、主に以下の2つです。

- 手数料が高い

- すぐに換金できない

投資信託などと比較すると手数料が高い

ヘッジファンドの主な手数料は以下の4つです。

- 購入時の手数料

- ヘッジファンドを維持する手数料

- ヘッジファンドの成功報酬

- 売却時の手数料

一般的な投資信託と比べると、ヘッジファンドで発生する手数料は多く、費用も高額といわれています。

中でも、最も高い手数料は成功報酬です。

ヘッジファンドは成功報酬型を取っていることが多く、プラスの成績を出したときに投資家はヘッジファンドに手数料を支払う義務があります。

しかし、逆に運用結果がマイナスになってしまった場合、成功報酬を支払う必要はありません。

ヘッジファンドの運用成功時には高利回りが狙えるため、成功報酬も比較的高めになっているということですね。

投資家としてはできるだけ資金を増やしたいので、手数料のマイナスが気にならないほどリターンの良い、好成績なファンドを選択すべきでしょう。

すぐに解約できない場面が多く換金性に欠ける

ヘッジファンドは、投資信託(公募形式)とは違い私募形式です。

私募形式は、少数の投資家(50人程度)から資産運用資金を集めます。

投資資金のうち、一人ひとりの占める割合が多いため、安定した投資戦略を取り続けるためにも、資産運用を急にやめることが難しいのです。

そのため、多くのヘッジファンドには運用開始から1年以上は解約できないロックアップ期間が設定されています。

ヘッジファンドの失敗例として、すぐに使用予定のある資金を運用にあててしまい、必要なときに換金できず失敗したなんてエピソードも珍しくありません。

ヘッジファンドを利用する場合、長期の利用になることはあらかじめ把握しておきましょう。

- 平均利回り10%超えで手数料以上の収益性が狙える

- 運用開始以来マイナスを出した年ゼロ

- ロックアップ期間が3ヵ月と非常に短い

- 運用歴が10年以上あるためトラブルの心配なし

この記事の要約

BMキャピタルは信頼できるヘッジファンド

BMキャピタルは下げ相場にも強い

BMキャピタルの手数料は高め(でもハイパフォーマンス)

私はこれまでに株式投資やFX、投資信託を中心に資産運用を[…]

ヘッジファンドの詐欺案件に引っかかってしまう

日本ではヘッジファンドの情報が少ないため、不透明な点が多い投資といえるでしょう。

この不透明な部分を悪用したヘッジファンド詐欺も発生しています。

ヘッジファンドのことをよく調べない投資家は、詐欺に引っかかってしまう可能性があるのです。

代表的な投資詐欺としては、ポンジスキームが知られています。

ポンジスキームとは?

ポンジスキームとは、投資家から出資金を集め、運用益を出しているように見せかけ、最終的にお金をだまし取る詐欺の手口です。

詐欺のヘッジファンド運用会社は、投資家から集めた資金で定期的に投資家に配当金を分配するため、詐欺だとわかるのは数か月・数年後です。

投資家もヘッジファンドから配当金が配られるため、詐欺と疑うことなく追加で出資したり、知人に紹介したりする可能性もあります。

ポンジスキームは古くからある詐欺の手口ですが、現在も使用され続けているため、十分に注意がしましょう。

ヘッジファンド詐欺に引っかからないために

ポンジスキームの詐欺に引っかからないためには、どのような対策をとることができるのでしょうか?

ヘッジファンド会社を騙る詐欺業者は、次のようなことを謳う傾向があります。

- 絶対もうかります

- 配当金必ずもらえます

- 友人を紹介すると特典がもらえるキャンペーンがあります

上記の3つのような言葉には、注意しましょう。

投資で必ず、儲かることはありません。

かの有名な投資家バフェットもマイナスを出します。

絶対儲かる投資はないので注意しましょう。

ポンジスキームは、お金を投資してくれる投資家が多ければ多いほど、詐欺だとばれる期間が長くなります。

そのため友人を紹介すると特典がもらえるようなキャンペーンがある運用会社は、注意しましょう。

上記デメリットを覆す日本のヘッジファンドはこちらで紹介していますので、参考にしてください。

ヘッジファンドに隠されたリスク

次にヘッジファンドは高利回りを狙うことができるメリットがある反面、リスクが隠されていることを知っておかなければなりません。

リスクを十分に理解したうえでヘッジファンドを行うと、失敗を減らすことができるでしょう。

今回は、大きな2つのリスクについて見ていきます。

情報開示が不十分

資産運用の方法としてヘッジファンドの利用を検討する中で、情報が集めづらいと感じる人も多いのではないでしょうか?

そもそもヘッジファンドは、マネージャーの特別な戦略によって好成績を出しています。

そんな各会社独自の投資戦略を公開してしまうと、自社の投資手法をマネされてしまうリスクがあるため、第三者には情報を公開していないのです。

なので、詳しい情報を知るためには、資料請求やお問い合わせをするしかないのですが、都合の良い情報だけを伝えてくる悪質な会社も存在します。

上記でも説明したようにヘッジファンドには詐欺も多いため、しっかりと見極めなければなりませんが、情報の正誤は中々判断しづらいもの。

ヘッジファンドを決める際には、下記2つの点には特に注意してください。

- ヘッジファンドの運用成績で損失を出した分は省かれ、好成績のものだけを見せられていないか?

- ヘッジファンドの運用成績で過去のいい情報だけを見せられていないか?

ヘッジファンドを決める際は、上記のようなことに注意するとよいでしょう。

また、運用歴が長い・利用者が多い会社は比較的口コミを見つけやすい傾向があります。

利用者の生の声は会社選びに有用なので、 BMキャピタル のように口コミが豊富な会社から選ぶのがおすすめ

ヘッジファンドで大損してしまった例

ヘッジファンドを運用して、大損をしてしまった例を見ていきたいと思います。

実際に大損をしてしまった例を知ることで、ヘッジファンドでの損失を防ぐことができるでしょう。

マイナスを出すリスクを検討せずに投資してしまった例

退職金2000万円をもらったAさんは、長い公務員生活を終え、今後は資産運用をして優雅に老後を暮らそうと考えていました。

Aさんは、資産運用を調べたところ、ヘッジファンドが資金を効率よく増やせると知り、ヘッジファンド投資を即決しました。

ヘッジファンドを調べてみると「絶対追求型」の投資と書いてあったので、マイナスが出ない凄い投資だと思い込んでいました。

利用したファンドでは1000万円から投資が可能ということだったので退職金の2000万円を使い資産運用を始めました。

ヘッジファンド投資から数か月後、運用成績を見てみるとマイナスが出ていたのです。

損失が怖くなったAさんは、急いで解約してしまったため退職金2000万円を1000万円まで減らしてしまいました。

Aさんの大損してしまった例としては、ヘッジファンドが「絶対追求型」の投資という勘違いです。

絶対追求型の投資とは、通常の投資先だけでなく先物や金など様々投資をするため、市場の動きに左右されず常にプラスの成績が目指せるということ。

つまり、通常の投資と同じようにマイナスを出したりプラスを出したりするため、絶対に儲かる投資ではありません。

絶対追求型という言葉の勘違いにより、慌てて解約してしまい大損なんてことも考えられるので注意しましょう。

余剰金以外でヘッジファンド投資をしてしまった

30年以上の長い社会人生活を終え、2000万円の退職金を受けとったBさん。

Bさんの奥さんからは、退職金は家のリフォームとローンの返済に充てようと決められていました。

しかしBさんは、せっかく長い社会人生活を終えて手にした退職金だから、自分の趣味の釣りに充てたいと思っていました。

そんな時に耳にした投資がヘッジファンド。

ヘッジファンドは、高利回りでリスク管理も行ってくれるらしいとの情報を聞き、退職金をヘッジファンドに回し、資産を倍にしようと思いました。

数か月後ヘッジファンドがコロナウイルスショックにより、マイナスの成績を出してしまったのです。

これに焦ったBさんは、焦ってヘッジファンドを解約してしまいました。

奥さんに打ち明けたものの、未だローンの返済が終わらず、退職後も夫婦ともにバイトをしながら暮らしているといいます。

Bさんの失敗例は、使用予定のあるお金を投資に回してしまったことです。

使用予定のある資金を投資に回してしまうと、生活に支障をきたしてしまう恐れがあります。

ヘッジファンド投資で失敗しない方法

上記ではヘッジファンドのリスクや失敗方法を紹介しました。

ヘッジファンドでリスク等を知っても実際の対策方法を知らなければ意味がないですよね。

ヘッジファンドで失敗しない方法をまとめてみました。

余剰金でヘッジファンド投資を行う

ヘッジファンドに限らず投資は、余剰金で行うことが基本のリスク管理になります。

余剰金は、生活費と貯金額を引いた金額と言われています。

貯金額とは、今後10年以内に必要なお金は銀行にとっておくとよいでしょう。

上記でもお話ししたように、ヘッジファンドは一度契約してしまうと簡単に解約ができません。

ヘッジファンドの解約手数料などを考えると、使用予定のある資金は銀行に保管しておくとよいでしょう。

ヘッジファンドを長期的に運用する

世界的な優秀なヘッジファンドの傾向を見ると、10年以上の長い期間投資を行い、利回り10%と高い利回り率を出しています。

長期運用は、投資のリスク管理としても定番ですよね。

またヘッジファンドの投資手法の1つとして、投資する時点では安値になっている商品を購入し、値上がりするのを待つ方法があります。

そのためヘッジファンド投資をはじめたら、数か月・数年は待ち続ける必要があるといえるでしょう。

上記のような投資手法では、将来性を見越して商品を購入するため、一時的なマイナスがあっても長期的な目で見ればプラスの成績になることが多いのです。

ヘッジファンドのメリット

ここまでヘッジファンドのリスクやデメリットを解説してきました。

上記の記事だけを読むとヘッジファンド投資が怖くなってしまった人もいるでしょう。

しかしヘッジファンドは、たくさんのメリットもあります。

- 高利回りが期待できる

- リスク管理を行ってくれる

以下ではヘッジファンドのメリットを2点お伝えしていきたいと思います。

高利回りが期待できる

ヘッジファンドの最大の魅力は、やはり高利回りですよね。

投資信託等と異なり、ヘッジファンドでは利回り10%以上を目指すことができ、目標金額にも早く達成できるでしょう。

ヘッジファンドが高利回りを出せる理由の1つは、投資する商品と戦略にあります。

プロが市場を徹底的に分析し、将来的な価格の下落・上昇を見極めて大量の銘柄を購入するため、個人の資金では不可能なレベルの利益を出せるのです。

また、ヘッジファンド専門の優秀なファンドマネージャーによって投資が行われるため、膨大な知識量と判断能力をもって、利益の最大化を追及した高利回りの運用が行えます。

リスク管理を行ってくれる

ヘッジファンドは、リスク管理も可能です。

ヘッジファンドの投資手法の1つとして、バリュー株への投資があります。

バリュー株の投資は、本来の価値より下回った値段で市場に出されている商品を見つけ、購入することで利益を得ます。

つまり本来の値段より安値になっているため、値段が暴落するリスクが非常に低い商品に投資します。

個人投資家はバリュー株を見つけ出すのが困難ですが、優秀なファンドマネージャーだからこそできる投資手法といえるでしょう。

「おすすめしない」を覆す信頼できるヘッジファンド

退職金の受領を期に、ヘッジファンドを始めてみたいと思う人もいるでしょう。

しかしヘッジファンドはアメリカ産のものが多く、ヘッジファンドを契約するためには、取引を英語で行わなければなりません。

実はヘッジファンドには、日本産のものがあります。

ここでは「おすすめしない」といわれるヘッジファンドの評価を覆す、信頼できるヘッジファンドを厳選して2社紹介します。

BMキャピタル

BMキャピタルは、多くのヘッジファンドの成績がマイナスになったコロナショックなども乗り越え、運用開始以来マイナスを出した年がありません。

また、東大出身の優秀なファンドマネージャーが、前述のバリュー投資によって年利10%以上の成績を維持しています。

資産が減るリスクを抑えつつ、安定して利益を積み上げられるため、投資初心者にも非常におすすめのヘッジファンドです。

公式サイトに問い合わせることで、ネットでは得られない情報が得られます。

資料請求や面談は無料で、面談はオンラインでも対面でも可能です。投資の営業トークをされることもないので、興味がある人は問い合わせてみてください。

BMキャピタルについてのより詳しい解説が知りたい方は、以下の記事をご確認ください。 この記事の要約

BMキャピタルは信頼できるヘッジファンド

BMキャピタルは下げ相場にも強い

BMキャピタルの手数料は高め(でもハイパフォーマンス)

私はこれまでに株式投資やFX、投資信託を中心に資産運用を[…]

ハイクアインターナショナル

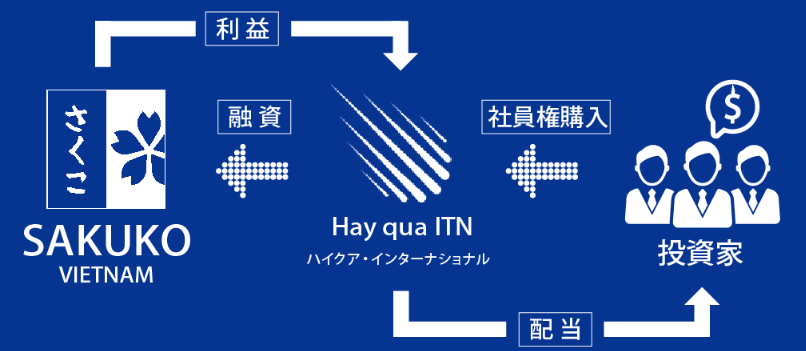

ハイクアインターナショナル(以下、ハイクア社)は、親会社であるSAKUKO VIETNAM(以下、SAKUKO)への融資により収益を上げています。

SAKUKOは大阪からベトナムに進出した企業で、日本製品販売店やスイーツ店、ホテルを多数展開しており、会長はハイクア社の代表でもある梁秀徹氏。日本メディアにもたびたび取り上げられたことのある有名企業です。

ハイクア社はこのSAKUKOへ貸し付けを行い、得た利息によって投資家へ年間12%の収益を分配します。12%の利益は、3カ月ごと3%ずつ支払われる形式となっています。

ちなみにこの収益を再投資すると、複利効果によって6年で約2倍にまで増加する計算になります。

最低投資額は500万円で、多くのヘッジファンドが最低1000万円からとする中、比較的入りやすい設定です。また、株式や債権でなく事業への融資で利益を得るため、非常に低リスクで堅実なリターンを得られる投資といえます。そのため安定した利益を求める投資初心者にこそおすすめです。

ハイクア社やSAKUKOに関する情報はインターネット上に豊富に存在し、SAKUKOの会長はYouTubeチャンネルも運営しています。

出資者には年に一度、事業の進捗を確認できる報告会が提供されます。より具体的な情報は、出資前に行われる無料の面談で得られますので、興味がある方は問い合わせてみましょう。

ベトナムの関連会社への事業融資で利益獲得を目指すという、新しいスタイルでの運用をスタートさせた「合同会社ハイクア・インターナショナル」。 融資先はベトナムではすでに大企業である「SAKUKO Vietnam co ltd」で、投資家へ[…]

まとめ

今回はヘッジファンドのリスクやデメリットを徹底解説してきました。

結論として、しっかりとリスク対策を行えば、ヘッジファンド運用はおすすめできるといえるでしょう。

ヘッジファンドのリスク管理としては、長期運用を行うことや余剰金で行うことがあげられます。

退職金をヘッジファンド投資に充て、上手に活用することで資産を効率的に増やすことができるでしょう。