「それ、野村に聞いてみよう」のコマーシャルでお馴染みの野村證券。

野村證券というと、「株屋さん」や「敷居が高い」といったイメージをお持ちの方も多いかもしれません。

しかし、「今まで証券会社との付き合いはほとんど無かった」という方であっても、本格的な資産運用を検討するなら、銀行よりも証券会社がおすすめです。

今回は、本サイト管理人の佐々木達也(ささきたつや)が野村證券でできるおすすめの退職金運用方法についてご紹介致します。

野村證券で退職金を運用するなら?

野村證券で退職金の運用におすすめな商品は次の7つです。

- 定期預金

- 外貨定期預金

- 個人向け国債

- 債券

- 投資信託

- ファンドラップ

- 保険

退職金の運用に求める利回りや目的に合わせて選んだり、場合によってはいくつか組み合わせるのもおすすめです。

また、意外と知られていませんが野村證券では預金の取り扱いがあります。

早速金利や預け方について詳しく見ていきましょう。

野村證券の定期預金(野村信託銀行)

退職金の運用と言えば、まずはじめに定期預金を選ぶ方が多いですよね。

では、通常の円定期預金の金利や条件について見ていきましょう。

(引用:野村信託銀行 金利一覧)

1年を超える期間なら年0.07%と、0.1%以上の高金利なところも多いネット銀行には劣るものの、メガバンク3行の定期預金金利の年0.002%よりは高い金利ですね。

| 預入条件 | 野村證券を通じた野村信託銀行の口座開設 |

|---|---|

| 預入金額 | 10万円以上 1円単位 |

| 期間 | 1ヶ月・3ヶ月・6ヶ月・1年・2年・3年 |

| 金利 | 期間により異なる。※上記画像参照 |

| 満期後の適用金利 | 元利継続、元金継続、満期解約(普通預金へご入金)のいずれかを選択 |

退職金用のプランではありませんから、決まった日までに預け入れなければならないなどの制限はありません。

資産運用に利用したい待機資金の保管場所としておすすめです。

例えば1000万円預けた場合、1年間で受け取れる利息は約7,000円。

ここから税金(20.315%)が引かれるため、約5,578円が実際に受け取れる利息となります。

証券会社なのに預金口座が作れる?

実際には野村證券経由で野村信託銀行にお金を預けることになります。

野村信託銀行に口座を作るには野村證券で証券口座を解説することが必須。

野村證券に口座を持っていない方は、口座開設からはじめましょう。

野村信託銀行に預けたお金を、野村證券で資産運用に使用することも可能で、この際の手数料などはゼロとなっています。

さて、野村信託銀行には、外貨預金の取り扱いもあります。

金利などの条件をチェックしていきましょう。

野村證券の外貨定期預金(野村信託銀行)

資産運用に外貨を絡めて、運用効果を高くしたいといった方も多いのではないでしょうか。

・他通貨を保有することで分散投資の効果も

野村信託銀行で取り扱う外貨預金、通貨は米ドルまたはトルコリラのみと至ってシンプルです。

(引用:野村信託銀行 金利一覧)

| 預入期間 | 1か月・3か月・6か月・1年 |

|---|---|

| 預入方法 | 米ドルで野村證券経由の預入れ |

| 取扱通貨 | 米ドル、トルコリラ |

| 預入金額 | 米ドル:個人は10万通貨単位以上 トルコリラ:原則5万通貨単位以上 |

| 利息の受取方法 | 満期時に一括で受取 |

米ドルの場合、預入金額は10万米ドル~と少々ハードルが高くなっています。

またこちらの外貨預金、円からの預入れ・払い出しができないため、事前に円→米ドルに替えておく必要があります。

野村證券で円→外貨に換えるか、銀行や他の金融機関で米ドルを用意しておきましょう。

さて、預金はすでに組んでいるし、せっかく野村證券で退職金の運用をするなら、他の商品もトライしてみたいという方もいらっしゃるのではないでしょうか。

野村證券の個人向け国債

預金のように元本保証されているわけではありませんが、金利の下限が0.05%と定められており、預金よりもわずかに高い利回りを得ることが可能です。

・円預金よりも金利が高い

・1年経てば中途解約できる

個人向け国債には3種類あり、それぞれ金利タイプと期間が異なります。

| 変動10 | 満期まで10年、保有中に金利が変動する可能性がある。 |

|---|---|

| 固定5 | 満期まで5年、保有中の金利変動はなし。 |

| 固定3 | 満期まで3年、保有中の金利変動はなし。 |

3つに共通するのが、最低金利が年0.05%であることと、発行から1年間は中途換金ができないということです。

満期前に解約する場合は、直近2回分の金利分が差し引かれます。

利払日は1年に2回ですので、1年分の金利はもらえない(返す)と認識しておきましょう。

商品性はどこで購入しても変わりませんが、お得に購入するには、金融機関を選ぶ必要があります。

野村證券の個人向け国債キャンペーン

個人向け国債の購入金額によって、現金をプレゼントしてくれるキャンペーンを金融機関各社で行っています。

金利の低下に伴い、キャンペーンそのものを中止する銀行・証券会社が多くなってきていますが、幸いなことに野村證券は定期的に行っているようです。

変動10年債を1000万円購入した場合、1万4千円貰えますね。

(引用:野村證券 個人向け国債キャンペーン)

せっかく退職金を証券会社で運用するのであれば、預金や個人向け国債よりも、高い利回りを目指したいと考えるのは普通ですよね。

そんな方には外国債券もおすすめでしょう。

野村證券の外国債券

日本で発行される国内債券もありますが、利回りがあまりよくありません。

よってこの章では外国債券にスポットを当ててご紹介致します。

・為替が円安に動けば為替差益も得られる

・発行する国や通貨の政治的、経済的な動きの影響を受ける

債券には、株式や投資信託と違って満期があるのが特徴です。

発行体が破綻しない限り、外貨ベースでほぼ確実に利回りを得られるため、一度買ったら満期まで放っておく投資家が多いと言えるでしょう。

外国債券の中でも、世界の基軸通貨として使われる米ドル建てや、流通量の多い豪ドル建ての債券が人気です。

高い利回りを狙って新興国の企業や通貨の債券を購入する方もいます。

しかし退職金という資金性格を考慮すると、安全性の高い米ドルや豪ドル、NZドルなどがおすすめではないでしょうか。

野村證券で取り扱う外債

ごく一部ですが、代表的なものをご紹介致します。

アメリカ国債

アメリカ国債は、日本よりも高い利回りかつ高い格付けを取得していることで人気が高い債券です。(アメリカはAA+、日本はA-)

格付けが高いということは、国が破綻するリスクが低いということですね。

残存期間(満期までの期間)にもよりますが、アメリカ国債1%程度の利回りを確保することができます。

野村證券では1000米ドル以上からの購入を認めています。(1ドル=100円の場合約10万円)

トヨタモータークレジット(TMCC)

トヨタが株式の100%を保有する、トヨタのファイナンス部門を担う企業です。

企業が発行する債券ですので、国債よりもデフォルトリスクが高まり、利回りも高くなりやすくなっています。

こちらも残存期間によって異なりますが、だいたい1%程度の利回りが見込めるでしょう。

代表的な債券をご紹介いたしましたが、証券会社のHPで公開されている債券情報はごく一部となっていることが多いです。

最低購入金額は上がりますが、窓口であれば数百万円以上でもっと条件の良い債券を購入できる可能性があります。

金額やタイミング(証券会社の在庫次第)によっては条件の良い債券に巡り会えるかもしれません。

投資知識に自身がない方や、運用に手間を掛けたくないという方には、投資信託やETFもおすすめでしょう。

野村證券の投資信託、ETF

資産運用初心者~忙しい方まで、圧倒的な支持を受ける投資信託は、退職金の運用にも最適と言えます。

・運用はプロがおこなってくれる

・分散投資が可能

野村證券で取り扱う投資信託は、1000件を超えます。

銘柄数が多いので、投資信託を選ぶときのポイントをおさえておきましょう。

- 手数料が安い

- 純資産額が低すぎない(50億円以上が理想)

- 納得できる投資方針やリスクの取り方であるか

対面型の証券会社は、ネット証券に比べて手数料が高いですから、投資信託も手数料の安いものを厳選する必要があります。

購入手数料がゼロのノーロードファンドを活用したり、管理コスト(信託報酬)が1%以下のものを目安に探しましょう。

純資産総額はファンドの規模を表します。

この総額が低すぎると、その投資信託が運用終了となることもあるので、50億円を上回る規模のものを選んだほうが良いと言えるでしょう。

最後に一番大切なのが、ご自身の投資方針と合致しているかという点です。

1年で資産を2倍にしたい人と、20年でじっくりと資産形成を図りたいひとでは、買うべき商品が異なりますよね。

ご自身の意向と合わないものは購入を避けたほうが良いでしょう。

野村證券でおすすめの投資信託

1000を超える投資信託があるにも関わらず、ノーロードファンドはそのうちたったの45件という結果に(やはり対面型の証券会社は手数料が高いですね)。※2020年記事執筆当時

中でも信託報酬の低いものを中心に3つピックアップしてみました。

- 日本株式

野村 つみたて日本株投信

(野村アセットマネジメント) - 外国株式

野村 つみたて外国株投信

(野村アセットマネジメント) - リート

eMAXIS 国内リートインデックス

(三菱UFJ国際投信) - バランス

野村 6資産均等バランス

(野村アセットマネジメント)

まずは日本株を投資対象とするファンドから見ていきましょう。

野村 つみたて日本株投信(野村アセットマネジメント)

日経225に連動するよう組成された投資信託です。

主としてつみたてで投資する方を対象とした投資信託ですが、野村證券では特に購入金額の上限を設けていないので、まとまった金額であっても購入できます。

信託報酬は、年0.187%と、その他の投資信託に比べてとても安くなっています。

野村 つみたて外国株投信(野村アセットマネジメント)

つみたて日本株と同じシリーズの外国株式バージョンです。

こちらは新興国を含み、日本を除いた世界株式を投資対象としています。

外国株式だと高くなりやすい信託報酬ですが、こちらは0.209%と良心的でしょう。

eMAXIS 国内リートインデックス(三菱UFJ国際投信)

リートは簡単に言うと不動産のことを指します。

投資者から集めた資金で不動産への投資を行い、そこから得られる賃貸料収入や不動産の売買益を投資者に配当する商品です。

投資者は、REITを通じて間接的に様々な不動産に投資することができます。

この投資信託の対象は日本国内のリートで、不動産市場の成績をあらわす代表的な指数である東証REIT指数に連動するように作られています。

信託報酬は0.44%と、野村證券で取り扱うリートの中では低く抑えられていると言えるでしょう。

野村 6資産均等バランス(野村アセットマネジメント)

日本の債券、株式、リートそして外国の債券、株式、リートと6つの資産を対象とした投資信託です。投資比率は各6分の1ずつを基本としており、原則として毎月リバランスを行います。

このリバランスというのが肝で、リバランス時点で価値の高まっているものを売って利益の確定をし、反対に安くなっているものを買い増すため、個人では難しい売買管理が可能です。

信託報酬も0.242%と低く抑えられているため、買ったらしばらくの間は保有しておきたいという人にはもってこいではないでしょうか。

証券会社なら手数料の安いETFも購入可能

ETFは、上場している投資信託のことを指します。

投資信託であることには変わりないのですが、カテゴリー上株式に振り分けられるため、銀行では取り扱いがありません。

ETFは通常の投資信託と違って取引所にて売買されるものですから、取引所が空いている時間はリアルタイムで売買することが可能です。

投資信託に比べて手数料が安いことや、リアルタイムでの値動きを見ながら自分の買いたい価格、売りたい価格で注文が出せるメリットがあり、最近爆発的に規模が大きくなっています。

せっかくの退職金ですから、もっとオーダーメイド感のある運用をしたいという方はラップ口座もおすすめです。

野村證券のラップ口座

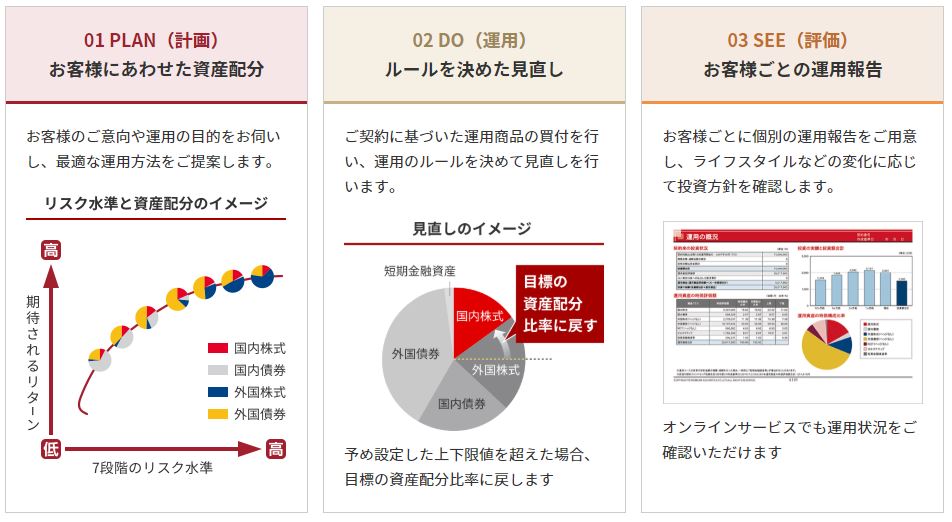

ファンドラップは投資一任口座と呼ばれ、証券会社が個人投資家に代わって、資産管理から運用まで行うサービスのことです。

様々なービスを提供し、手数料を運用資産残高の何パーセントという形で一括して徴収する体系が取られています。

・ルールを決めて見直し(リバランス)が可能

・個別の運用レポートが発行され、定期的な運用報告を受けることも可能

・最低金額が数百万円からと高額

アメリカでは古くから一般的であったラップ口座。

日本で口座数が伸びたのは2014年頃からと言われています。

野村證券では500万円から契約可能な野村ファンドラップと、3000万円からの野村SMA、ラップ信託が用意されています。

共通する大まかな流れは以下の画像のとおりです。

(引用:野村證券 野村のラップ口座)

運用を実際に始める前に、担当者と話し合いながらどういった運用が向いているのか計画をしていきます。

その後の運用は全て野村證券に一任してしまうので、特に管理することはありません。

定期的な運用報告を受けることも可能ですし、気持ちが代わっていたらコースを変更することもできます。

管理にかかるコストが割高ではありますが、退職金などのまとまったお金の運用方法が分からない、自信がないという方にはピッタリでしょう。

反対にコストが割高であるため、投資知識が十分にある方や、運用する余力のある方にはあまりおすすめできないでしょう。

野村證券では、目的に合わせた保険商品の取り扱いもあります。

野村證券の保険

退職金を受け取った段階で、保険の契約や、現在加入している保険の見直しをする方も多いですよね。

・病気や介護に備えることができる

・受取人を指定してお金をのこすことができる

・大きなリターンは見込めない

野村證券では、目的に合わせた保険を幅広く取り揃えていますが、ここでは代表的な保険種類を3つご紹介致します。

年金保険

終身保険はばっちり備えてあるという方や、国から貰える年金の他に新たな年金の仕組みを作っておきたいという方におすすめです。

契約後、据置き期間を経て年金形式で給付が開始します。年金の受け取りは5年や10年、一生涯など様々です。

一定期間の間に被保険者(保険をかける対象の方)が亡くなった場合、遺族が代わりに年金もしくは一時金としてお金を受け取ることが出来ます。

介護保険・医療保険

歳を重ねると介護や病院にかかるお金もかさむことが想定されます。

予想外の支出が多発する可能性もありますから、元気なうちから備えておくことをおすすめ致します。

お金の心配をせずに、治療に専念できる仕組みづくりと言えるでしょう。

終身保険

被保険者が亡くなった時に、あらかじめ指定された方が一時金を受け取ることが出来ます。

葬儀費用として活用したり、遺産相続をスムーズにするために活用することが多いと言えるでしょう。

故人の銀行保険は、死亡報告が行くと凍結され、手続きが完了するまで引き出しが出来ません。

しかし終身保険の場合は、受取人の方が連絡をすると通常5日ほどでお金を受け取ることが可能となっています。

退職金の運用におすすめの商品をいくつか紹介してきましたが、沢山ありすぎてどれが自分に合っているかわからないという方もいらっしゃると思います。

そんな方は、担当者を通じてライフプランニングをしてもらうこともおすすめです。

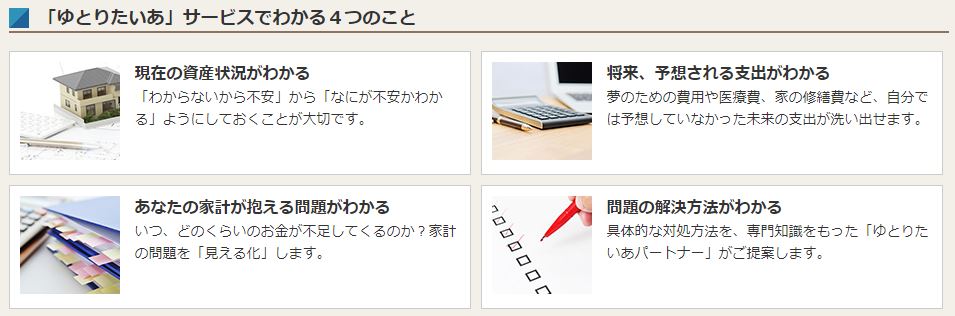

野村證券のゆとりたいあ制度

定年退職後は趣味に没頭したり、ゆっくり海外旅行に行きたい等という方が多いのではないでしょうか?

しかし、イメージは出来ていてもお金周りの心配がついて回るためなかなか実現できないというケースもよく見受けられます。

実現させるために、どのくらいお金が必要なのか、そしてこれからいくらお金がかかるのか?きちんと把握することはなかなか難しいですよね。

野村證券では現状把握から、今後の生活設計、そして見直しの提案などをじっくり相談することができる「ゆとりたいあ」サービスを展開しています。

(引用:野村證券 ゆとりたいあとは?)

相談自体は無料なので、計画的にリタイアメントプランニングをしたい方は問い合わせてみましょう。

お近くの店舗担当者から連絡がいただけるそうです。

野村證券で退職金運用するなら定期預金以外も検討しよう:まとめ

いかがでしたでしょうか。

大切なお金のことですから、じっくり相談しながら決めたいという方に野村證券はおすすめと言えるでしょう。

相談料はもちろん無料ですが、実際に金融商品を購入するときの手数料はネット証券に比べると割高になってしまいがち。

よって、資産管理を1から全て自分でおこなう自信があるという方はネット証券の方が有利でしょう。

一方で細かいライフプランニングを通して、計画的に身の回りの資産の把握と使い方について決めていきたいという方は、野村證券などの対面証券がおすすめでしょう。

- ▶退職金運用プラン

(退職金はリスクを抑えて運用したい)

リスク ★★

リターン★★★ -

群馬銀行 群馬県近郊にお住まいの方(窓口対応必須のため) >詳細ページ 横浜銀行 横浜近郊にお住まいの方(窓口対応必須のため) >詳細ページ 福岡銀行 福岡県近郊にお住まいの方(窓口対応必須のため) >詳細ページ 百五銀行 三重県近郊にお住まいの方(窓口対応必須のため) >詳細ページ りそな銀行 埼玉県近郊にお住まいの方(窓口対応必須のため) >詳細ページ 野村證券 誰でも >詳細ページ 千葉銀行 千葉県近郊にお住まいの方(窓口対応必須のため) >詳細ページ 新生銀行 誰でも >詳細ページ 京都銀行 京都府近郊にお住まいの方(窓口対応必須のため) >詳細ページ 三菱UFJ銀行/信託銀行 誰でも >詳細ページ

- ▶ファンド

(退職金を積極運用したい)

リスク ★★★

リターン★★★★★ -

BMキャピタル 誰でも >詳細ページ