30年以上の長い社会人生活に終わりを告げ、ついに手にした退職金。

退職金を上手に資産運用して、老後の生活を豊かにしようと思う人も多いでしょう。

上手に資産運用したい人に必見の投資はNISAです。

今回は退職金を、NISAで運用するメリットや方法を徹底解説します。

退職金はNISAで運用すべき?

退職金は老後の必要な資金になります。

退職金をリスクの高い投資に充て失敗してしまうと、老後の必要な資産が用意できない

なんてことも招いてしまうでしょう。

NISAは政府が国民に投資を勧めるために始めた制度のため、比較的安全に投資が行えます。

以下では、退職金をNISAで運用するメリットを紹介していきます。

そもそもNISAとは

NISAと聞くと、テレビや広告などで一度は耳にしたことがある人もいるでしょう。

まずは、NISAの制度について詳しく解説していきます。

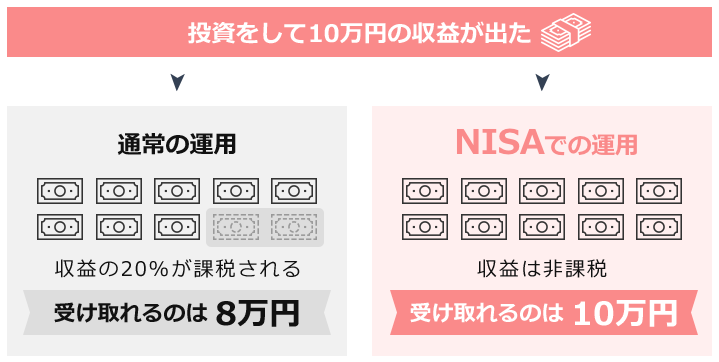

NISAとは通常投資を行って得られた利益にかかる税金(約20%)が、非課税になる制度のことです。

NISAには大きく分けて2つの種類があります。

- 成長投資枠

- つみたて投資枠

成長投資枠は上場株式やETF、REIT、投資信託(信託期間20年未満、高レバレッジ投資信託、毎月分配型を除く)を、年間240万円まで購入することができます。

一方のつみたて投資枠は、金融庁が厳選した長期・分散・積み立てに適している商品を、年間120万円まで購入することが可能です。

NISAの仕組み

NISAは、2014年に政府が国民に投資を勧めるために始めた制度。

日本に住む18歳以上の人が、非課税期間【無期限】で投資商品を保有することが可能です。

通常、投資をして得られた収益に対しては税金が約20%ほどかかるため最終的に手元に残る利益も少なくなりますが、NISA口座を通じて得られた収益に対しては非課税となります。

例えば投資をして10万円の収益がでた場合、通常は収益の20%が課税されて手元に残るのは約8万円となりますが、NISAでの運用の場合は非課税なので10万円がそのまま手元に残るということです。

成長投資枠とつみたて投資枠の違い

ではここで、成長投資枠とつみたて投資枠の違いを見てみましょう。

| 成長投資枠 | つみたて投資枠 | |

| 年間投資枠 | 240万円 | 120万円 |

| 非課税保有期間 | 無期限 | |

| 非課税保有限度額 | 1800万円 | |

| 1200万円(内数) | ||

| 投資対象商品 | 上場株式・投資信託等 (信託期間20年未満、高レバレッジ投資信託、毎月分配型を除く) |

長期・積立・分散投資に適した一定の投資信託 (金融庁の基準を満たした投資信託に限定) |

| 買付方法 | スポット・積立 | 積立 |

| 併用 | 可能 | |

| 対象年齢 | 18歳以上 | |

年間投資枠や非課税保有限度額など様々な点で違いはありますが、成長投資枠と積み立て投資枠の大きな違いは「投資対象商品」にあるでしょう。

以下は成長投資枠とつみたて投資枠の「投資対象商品」の違いをまとめた表です。

| 成長投資枠 | つみたて投資枠 | |

| 概要 | 幅広い金融商品が対象 | 「長期・分散・積み立て」に向いている投資信託が対象 |

| インデックス型投信 バランス型投信 |

〇 ※投資対象の制限はなし |

〇 ※インデックス投信は株式型のみ |

| アクティブ投信 | 〇 ※投資対象の制限はなし |

△ ※対象は18本のみ |

| 株式 | 〇 ※日本株・海外株OK |

× |

| ETF | 〇 ※国内上場の多くが対象 |

△ ※対象は8本のみ |

| REIT | 〇 ※国内上場の多くが対象 |

× |

成長投資枠には基本的に制限は設けられておらず、自分の好きなタイミングで好きな金額分を一括または積み立てで購入することができます。

一方のつみたて投資枠の投資対象商品は、金融庁が厳選に厳選を重ねて「長期・分散・積み立て」に適した商品のみを購入できるような仕組みとなっています。

ちなみに長期・分散・積み立てとは、投資を行う上で基本的なリスク管理です。

成長投資枠とつみたて投資枠は併用が可能なので、ご自身のリスク許容範囲にあわせて以下のように組み合わせるとよいでしょう。

組み合わせ例

- 投資初心者の方・リスクは取りたくない方

→つみたて投資枠一本 - 中リスク・中リターンを狙いたい方

→成長投資枠とつみたて投資枠半分ずつ または

→成長投資枠7割つみたて投資枠3割 - リスクがあっても高リターンを狙いたい方

→成長投資枠一本

など

NISAは退職金運用に最適

NISAの仕組みが、少しづつわかってきたのではないでしょうか?

ここからは、なぜNISAは退職金と相性が良いのかをみていきましょう。

退職金は老後のために必要な資金です。

退職金を高リスクな投資に回して、資産を減らしてはいけません。

退職金をなるべくリスクの低い投資で運用するには、NISAを利用するとよいでしょう。

退職金の資産運用がNISAと相性が良い理由は、手数料の安さと投資商品が比較的安全だという点です。

それぞれ詳しく見ていきましょう。

NISA対象の金融商品は比較的低リスクで安全

退職金で投資をしようと投資信託の商品を探したときに、どの商品を選んだらよいか迷ってしまうのではないしょうか。

NISAを通じて購入できる商品は、金融庁が厳選した(目を通した)商品がそろっているため、比較的安全な投資商品を運用できるでしょう。

そのためNISAは、高リスクの投資を避けたい退職金の資産運用に適しているといえます。

またNISAは、1万円ほどの少額から始めることが可能です。

退職金の全てを投資に充てるのが怖いという投資家は、NISAで小額から投資を始めてみるとよいでしょう。

手数料が少ない

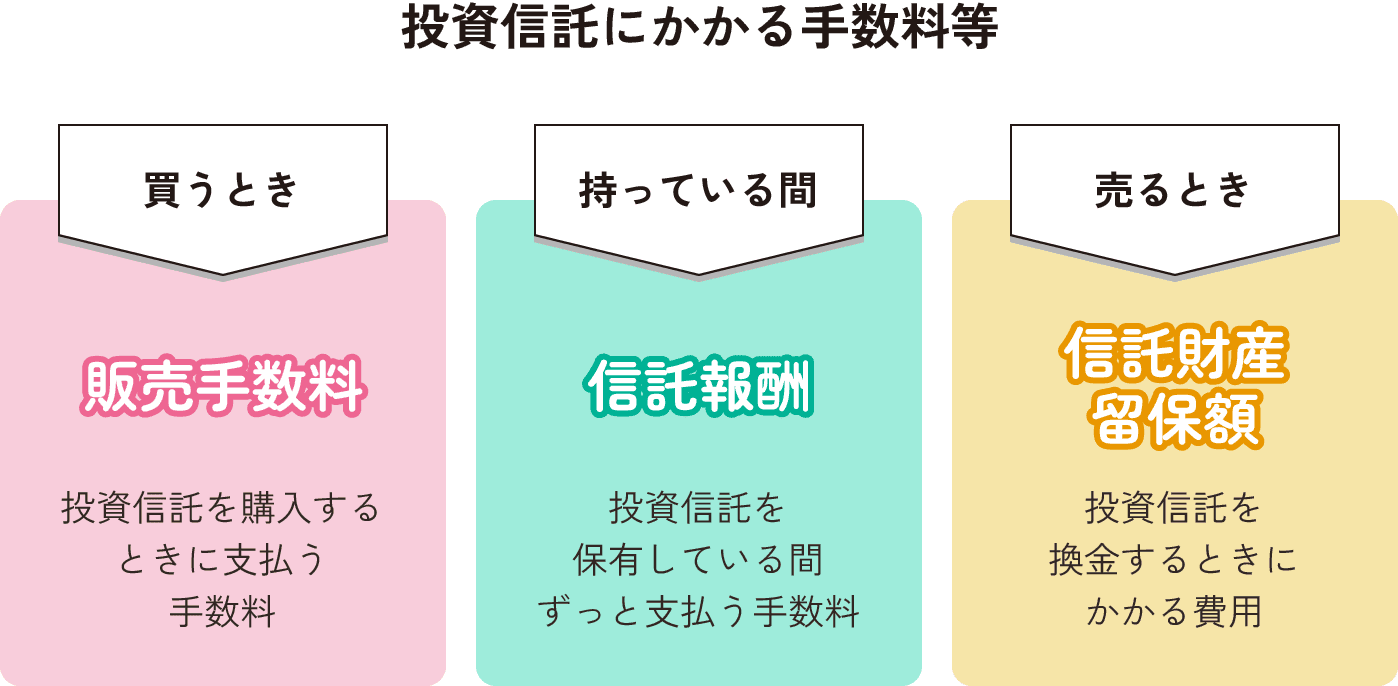

投資信託は、基本的に3つの手数料がかかります。

例えば、手数料がたった1%違っただけでも大きな出費に。

NISAで取り扱っている商品は、ノーロードと呼ばれる商品が多く取り揃えられています。

ノーロードとは、上記の図で販売手数料にあたる部分がかからないことです。

NISAで資産運用を行うと、低コストで資産運用が行えるため退職金に向いているといえるでしょう。

退職金をNISAで運用するリスク

退職金をNISAで資産運用を行う前には、以下のようなデメリットもよく理解してリスク対策を行う必要があります。

- 元本保証ではない

- 損益通算ができない

元本保証ではない

NISAは投資ですから、リスクがつきものです。

NISAも他の投資と同様に、市場の状況によってマイナス(損失)を出してしまう可能性は十分にあります。

例えば最近の事例ですと、コロナウイルスの時には、市場が大暴落しましたよね。

NISAで資産運用中も、市場が一気に値下がる可能性も考慮しなければなりません。

最悪の場合、元本割れを起こす可能性もあります。

元本とは、始めに投資をした資金のこと。

つまり資金を増やすために投資を始めたのに、投資を始めた時点より資金が減ってしまう可能性も考えられるのです。

損益通算ができない

損益通算とは、一定期間に行われた売買を個別に計算し利益と損益を合算することです。

投資信託などの金融商品は、最終的に利益が出ると確定申告を行い税金を支払わなければばりません。

損益通算は、3年間繰り越すことができます。

例えば前年に損失を出してしまっても、3年間の間は次の年で利益を出せれば損失をカバーできるということです。

しかしNISAは、上記で説明した損益通算ができないため損失を出してしまった年はマイナス(損失)となってしまいます。

退職金の資産運用で失敗しないためのコツ

退職金の資産運用で失敗しないためのコツは、以下の通りです。

- 投資に必要な資金を分けておく

- 長期運用を心がける

一生懸命働いた結果、受け取る退職金は誰にとっても大切なお金でしょう。

退職金を絶対に失ってはいけませんし、失うことは想像したくないですよね。

だからといって退職金をそのまま銀行に預けるのは金利は1%もなく、物価はどんどん上がっているのに、自分のお金は増えないので不安です。

逆に最近はやりの、ビットコインや株のようなハイリスク&ハイリターンの投資をしようと思うとリスクが高すぎます。

そんな投資の失敗を少しでも避けるためのコツをお話ししていきます。

投資に必要な資金を分けておく

投資に関する経験や知識が不足していて不安な方は、退職金の中から投資する資金だけを分けてみましょう。

投資について一生懸命勉強したとしても、自分の退職金を全て投資に回すというのはとても怖いですよね。

始めは、退職金からすぐに使う資金を差し引いた分だけを、投資に回してみてください。

計画した資金だけを使うことは、比較的リスクが低いので、安心して投資をすることができるでしょう。

また投資を実践することで、投資について身をもって学ぶことができます。

長期運用を心がける

投資で一番大変なことは何でしょうか?

おそらく市場がマイナスな状態にあるときの自分の精神との戦いだと思います。

投資に関する知識や経験が少ないと、冷静な判断よりも、投資額の減少に対する恐怖感が勝ってしまうでしょう。

しかし投資を長期的に考えると、このような感情を排除することができます。

最近の株式市場が数日で10%上昇したからといって、歓声を上げながら売りボタンを押す必要もなく、最近の問題により株式市場が5%下落したからといって挫折する必要もなくなります。

また、歴史的にも長期投資は、利益を出す可能性が高いです。

多くの投資の大家はすべて長期投資を選択し、世界中でも有名な投資家のウォーレン・バフェットも長期投資で成功しました。

長期投資は誰でも簡単にできるので、皆さんも始めてみてください。

退職金でNISAを始める方法

上記を読んで退職金でNISAなら始められそうと思った方もいるでしょう。

退職金でNISAデビューを考えている人に向けて、おすすめ証券会社とNISA口座の開き方を解説していきます。

NISAの口座開設は、簡単に開設することができます。

NISAの口座を開設するには、まずは証券会社を選ぶことから始めましょう。

証券会社を選ぶ

証券会社を選ぶ際は、売買時の手数料・使いやすさ・投資商品の取り扱いの豊富さ・証券会社についている特典を比べて商品を選ぶとよいでしょう。

証券会社には、直接窓口で相談できたりする店舗型とネット証券があります。

忙しいなか投資を行うとするとやはりネット証券が手軽でよいでしょう。

以下では、ネット証券の中でも人気の高い証券会社を2つ紹介していきます。

SBI証券

SBI証券は、証券会社の中でも大手証券会社の1つなので聞いたことある人も多いでしょう。

大手証券会社の信頼があるだけでなく、手数料も安く人気の証券会社です。

またNISAの商品を多数取り揃えており、商品選びに困ることもないでしょう。

さらに、TポイントやDポイントと連帯しているため、利用しているポイントをNISAの運用によって貯めることも可能です。

楽天証券

(引用:楽天証券)

楽天証券もまた大手証券会社の1つで、初心者でも使いやすいため人気があります。

また楽天証券は、楽天銀行と連携して利用できいつでも好きな時にお金を移動できるメリットもあります。

楽天銀行もSBI証券と同様にNISAの商品を多数取り扱っているため好きな商品を購入することができるでしょう。

NISAの口座を開設する

NISAで資産運用をする場合は、証券会社を解説した後に、NISA専用の口座を開設する必要があります。

今回は楽天証券を例に挙げて口座開設方法を見ていきましょう。

【楽天証券の口座を持っている場合】

【楽天証券の口座を持っていない場合】

楽天証券の口座を持っている場合でも持っていない場合でも、NISAの口座開設には本人確認できる書類(マイナンバーカード等)が必要ですので、準備をしておくと良いでしょう。

退職金の資産運用に関する正しい知識をつけるには?

ここからは、退職金の資産運用はNISAを通じて行うべきメリットやデメリット等をお話ししてきたと思います。

退職金の資産運用で失敗を避けたいと思うことは、当然のことでしょう。

退職金の資産運用で失敗を経験しないためにも、正しい知識を身に着けておくことが大切です。

今回は、2つほど紹介していきます。

1つの情報に惑わされない

資産運用をしようと思った時皆さんは、どのように情報を集めますか?

- 人から聞いた話

- インターネットの情報

情報の集め方は、様々あるでしょう。

昨今、ネットの普及により情報が集めやすい時代であると同時に、誤った情報も多く出回っています。

資産運用は、個人の責任で個人のお金で行いますよね。

自分の大切な資産を誤った情報を信じたことによって失わないように、多くの情報を集め慎重に判断を行いましょう。

投資初心者ならプロに聞くのもあり

しかし投資初心者は、正しい情報を見極めるのは非常に難しいでしょう。

投資について分からなければ潔く、プロに任せてしまうこともできます。

また投資を行うならばヘッジファンドや投資信託のように、運用をプロに任せられる投資もあります。

ヘッジファンドは市場の変動に左右されにくい運用戦略を持ち、プロが管理することでリスクを抑えながら長期的に安定したリターンを目指せます。

特におすすめのヘッジファンドは、ハイクアインターナショナルです。

ハイクアインターナショナルは、ベトナムの優良企業への事業融資で固定12%のリターンを生み出しています。

運営歴10年以上の実績を持つことから安定性や信頼性を求める方におすすめです。

年利が固定のため、値動きの影響がなく安心して投資できます。

興味のある方は公式サイトから資料請求をして、運用実績や投資方針を確認することをおすすめします。

\無料の資料請求のみもOK/

ハイクア社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

ベトナムの関連会社への事業融資で利益獲得を目指すという、新しいスタイルでの運用をスタートさせた「合同会社ハイクア・インターナショナル」。 融資先はベトナムではすでに大企業である「SAKUKO Vietnam co ltd」で、投資家へ[…]

退職金をNISAで運用するときによくある質問

最後に、退職金をNISAで運用する時のよくある質問に答えていきたいと思います。

退職金を資産運用する前は、小さな疑問まで解決して行うとよいでしょう。

NISAのおすすめ商品は何?

NISAで資産運用する時のおすすめの商品は、ノーロードと呼ばれる商品です。

NISAで資産運用する際は、購入する時・商品を維持するとき・商品を売るときに手数料がかかります。

つまり手数料が少ないと最終的に自分で得られる利益が大きくなります。

ノーロードの商品は、購入にかかる手数料が必要ありません。

NISAで資産運用する際は、ノーロードの商品を選びましょう。

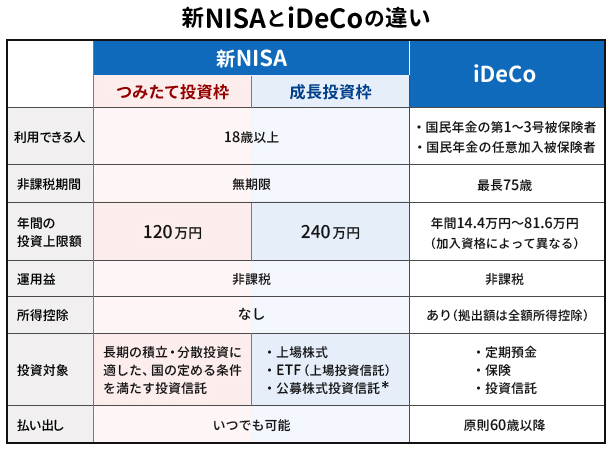

NISAとiDeCoの違い

NISAもiDeCoもどちらも非課税で資産運用ができます。

大きな違いは、以下の通りです。

iDeCoは原則60歳以降にならないと払い出しができないため、NISAよりも「老後資金準備用」という意味合いが強くなるでしょう。

NISAとiDeCoは併用可能。

併用することで節税メリットが高まり、より効率的に運用することができるためおすすめです。

NISAで退職金運用:まとめ

本記事では、退職金をNISAで運用するべきメリットやデメリット等をお話ししました。

NISAで運用すると、一定期間非課税で資産運用を行うことができるため低コストで投資が可能です。

しかしNISAも投資のため、資産を大きく失ってしまう可能性があるため、リスク管理もしっかり行わなければなりません。

退職金でNISAを運用する際は、資金をしっかりと分けておくなどリスク管理を行いましょう。