退職金を受け取って初めて資産運用について考え始めるという方も多いのではないでしょうか?

この先これ程まとまったお金を貰うこともあまりないでしょうし、退職金は慎重に運用したいと考えるのが普通だと思います。

とは言え、増えることのない銀行預金に預けても意味がないですし、リスクの高い株式投資はやはり敬遠されがちですよね。

そこで一度検討をおすすめしたいのが投資信託。

この記事では本サイト管理人の佐々木達也(ささきたつや)が、

- 退職金の運用に投資信託はおすすめなのか?

- 銘柄の選定方法

- 退職金の運用におすすめの投資信託

- 投資信託で運用する際に気を付けたいポイント

などについてご紹介します。

投資信託で退職金などまとまったお金の運用を検討している方、退職金にはどのような投資信託がおすすめなのか知りたい方、是非ご一読ください。

銘柄をしっかり選定できるなら退職金運用に投資信託もあり

正しく銘柄を選ぶことさえできれば、投資信託で退職金の運用をするのもおすすめです。

投資信託の場合、特に運用初心者は売買タイミングを気にしなくても良いですし、プロが運用してくれるため心理的な負担も軽く、余裕のある老後生活を送るには最適でしょう。

投資信託のメリット

まとまった資金を投資信託で運用する際の1番のメリットは、簡単に分散投資ができることではないでしょうか。

・運用はプロが行なってくれる

・分散投資が可能

退職金をどのように運用したいかによっても変わりますが、安定的に運用を行いたいのであれば分散投資は必須です。

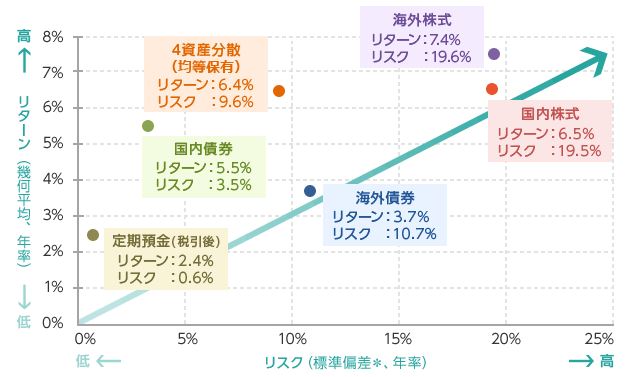

(引用:三井住友銀行 リスクとリターンの関係2)

上の図を見てみると、国内株式や海外株式は高い利回り(リターン)が目指せる分、価格の変動幅(リスク)も大きくなっていますよね。

しかし、オレンジ色部分の4資産分散(均等保有)なら、リターンは株式とあまり変わらないままリスクを軽減できています。

このように、商品を複数組み合わせることで、リスクを減らしながら高いパフォーマンスを狙うことが可能です。

それぞれの商品を個別に購入することももちろん可能ですが、保有銘柄が多くなるので管理が面倒になります。

投資信託なら既にパックになっている商品を購入するだけでいいので、手軽に分散投資の効果を得やすいでしょう。

とは言っても、現在日本では6000本を超える投資信託が販売されているため、銘柄の選定にも一苦労です。

そこで、次に退職金の運用に適した投資信託を選ぶポイントをご紹介しますね。

退職金運用におすすめの投資信託の選び方

- 購入手数料や信託報酬は安ければ安いほど良い

- ファンドの規模が小さすぎるものは避ける

- 毎月分配型は要注意!

では、各項目について具体的にお伝えしますね。

購入手数料や信託報酬は安ければ安いほど良い

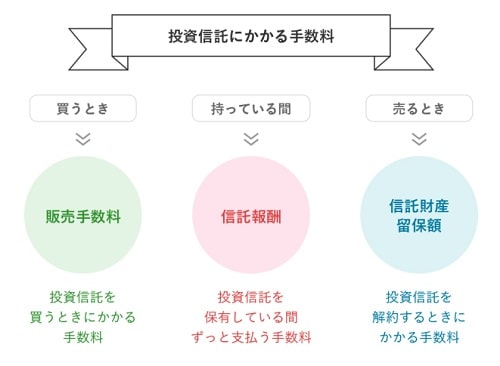

投資信託を活用した運用で一番問題に上がるのが手数料の高さ。

金融庁からもコストの高さを指摘されてから手数料率は低下傾向にありますが、まだまだ高い水準です。

手数料は手元に残る収益額にも影響するので、数%ぐらいと目をつむらずに安いものを選べると良いでしょう。

以下の図の通り、投資信託にかかる主な手数料は3つ。

(引用:北陸銀行公式サイト)

購入手数料は、その名の通り購入する時にかかる手数料。例えば購入手数料が3%の投資信託を1000万円分購入した場合、30万円の手数料支払が必要となります。

実質30万円分マイナス地点から運用が始まるので、30万円分のリターンが出て初めて運用のスタートラインにつけるんですね。

支払いは購入タイミングの1回だけではありますが、数%の負担であっても妥協しない方が良いでしょう。信託財産留保額も解約時に手数料を支払うことになるため、同様にできる限り低いものを選びましょう。

最近は購入手数料がゼロになるノーロードファンドも沢山販売されているので、積極的に活用したいところです。

また、特に注意したいのが、投資信託の保有中に管理コストとして日々間接的に引かれる信託報酬。

購入手数料のようにハッキリと数値化できないためあやふやになることも多いですが、実際は購入手数料よりも気をつけるべきコストと言えるでしょう。

例えば、信託報酬が1%の投資信託の場合、毎年投資信託財産の1%分のコストが間接的に引かれる計算に。

1000万円分であれば、10万円がコストとして日割りで引かれていくんです。

購入手数料は1度だけ払うコストですが、信託報酬は保有期間中継続してかかります。

そのため中長期の保有を目的とすることの多い投資信託では、信託報酬率の低いものを選ぶようにしましょう。

規模が小さすぎる投資信託は避ける

投資信託のファン度規模の大小は、純資産総額を見れば一目瞭然です。

規模が大きいものだと1000億円を超え、豊富な資金を駆使した安定的な運用が見込めます。一方で純資産総額が数十億円とファンド規模が小さいと、今後その投資信託が運用終了になる可能性も否定できません。

純資産総額は余裕を持って50億円以上のものを選び、50億円以上であっても連続して額が減ってきているものは選ばない方が安心でしょう。

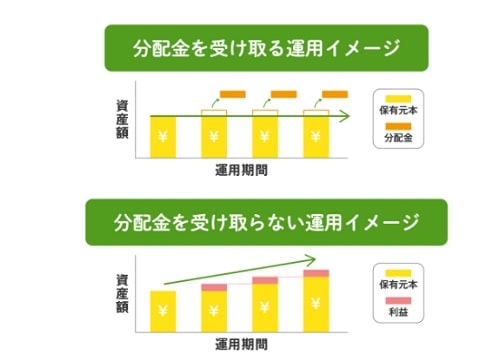

毎月分配型を購入する場合は運用が不利になることを理解した上で

退職者に銀行や証券会社がおすすめする投資信託の多くは、毎月分配型と言われるタイプのものです。

運用して資金を固めてしまうと普段の生活で自由に使うお金が少なくなるため、毎月一定額を年金の足しとして受け取りたいというニーズの高い高齢者を中心に人気があります。

毎月分配型の投資信託の多くは、運用の善し悪しにかかわらず分配金を出します。

よって、運用が上手くいっていない時は、儲け分を超えて信託財産からの払戻しをしているだけなんです。

(引用:大和アセットマネジメント公式サイト)

加えて分配金を出さない場合は、儲け分を信託財産に積み上げていくことで運用元本が増えます。それによって雪だるま式に資金が増える複利効果が得られる一方、分配金を毎月出すタイプでは運用効果が薄くなってしまいます。

また、分配金を毎月出すということは決算も毎月行うということ。

よって決算に係るコストを含む分、信託報酬率が年1決算・年2決算等の投資信託に比べ高くなる傾向にあります。

パフォーマンスが分配額や手数料を上回る投資信託であれば大きな問題はありませんが、運用が不利になることには違いないので、もし購入する場合はそれを理解した上で購入するようにしましょう。

このように、毎月分配型の投資信託は、年金やその他の収入など、これまでの蓄えで分配金を使わなくても十分暮らしていけるという方には不向きと言えるでしょう。

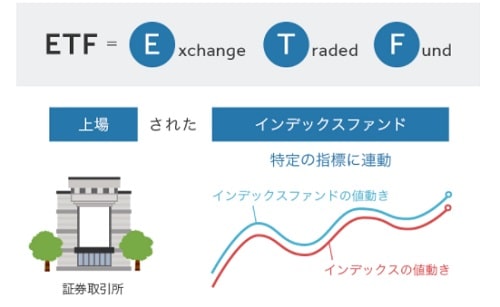

「運用の儲け分を引き出して使いたい」という方は、配当金利回りの高いETFを検討してみてはいかがでしょうか?

ETFなら運用益からのみ分配金が出される

(引用:アセットマネジメントOne公式サイト)

取引所に上場する投資信託であるETFなら、分配金は運用益からのみ出るため、投資元本に傷をつけず安心して受け取ることができます。

毎月分配型の投資信託では、だいたい決められた金額を受け取ることができますよね。これは儲け部分だけに限らず、投資元本からの払戻も可能であるから。

しかし、ETFの場合は運用して利益があがった部分からのみ配当金が出されるため、受け取れる金額はその時の運用によって異なります。

金額は配当日によってバラつきがあるものの、儲け部分からのみ配当されるため、無駄なタコ足分配金を受け取らなくて済むでしょう。

では、ここまでお伝えした条件と退職金という資金性格を考慮した上で、次の章ではおすすめの投資信託を見ていきましょう。

退職金運用におすすめの投資信託2選

参考までに、退職金の運用におすすめな投資信託を2つご紹介します。

eMAXIS Slimバランス(8資産均等型)

購入手数料がゼロ、信託報酬も驚異の0.154%と投資信託の中では最安水準のコストで運用しているこちらの投資信託。

日本を含む世界各国の株式、債券、そしてリート(不動産)の各資産に同じ比率で分散投資しています。

(引用:eMAXIS Slim バランス(8資産均等型)交付目論見書)

海外資産が含まれており、為替の影響も受けるタイプとなっています。

投資対象が幅広いため、株価の暴落や金利の上下によって受ける影響をそれぞれの資産でカバーし合うことが出来ます。

分散投資でリスクを低くし、なるべく資産価値を減らしたくない・手数料は徹底的に抑えたいという方におすすめの投資信託ではないでしょうか。

こちらは毎月の分配金はないので、少しでも使えるお金を定期的に受け取りたいという方は、ETFも検討してみましょう。

iシェアーズ・コア Jリート ETF

「東証REIT指数」の動きに連動する投資成果を目指す国内ETFです。信託報酬は0.176%と低い点も評価できるでしょう。

REIT(リート)は、配当可能利益の90%以上を分配するなどの要件を満たすことで、法人税が実質免除されるため、積極的に配当金を出しています。

配当は現在年4回行われており、2020年は1万口あたり計7,200円の配当でした。

不動産市況などに影響を受け、儲け分からのみ配当を行うので配当額は都度異なりますが、儲け分は定期的に使いたいという方にはおすすめでしょう。

また、ETFの購入手数料は、証券会社ごとに決められた株式購入手数料となることがほとんど。ETFの売買手数料がゼロの楽天証券をはじめとするネット証券等、なるべく安い所で購入できると良いですね。

さて、退職金の運用におすすめの投資信託をご紹介しましたが、実際に投資する・しないの判断は、過去や最近の運用実績やご自身の資産運用戦略等、しっかり検討したうえで決定しましょう。

では、最後に逆に買ってはいけない投資信託、退職金専用プランについてもお話しておきたいと思います。

退職金運用に不向きな商品とは?

退職金を受け取ったということは、今後収入を得る機会は少ないということですよね。

30~40代などはもし運用に失敗してしまったとしても収入の見込みがあるため、挽回のチャンスがあります。しかしリタイア世代だとそうはいかないですよね。

このように退職金の運用の際は、適度なリスクを取ってリターンを狙いながら資産形成していく若い世代とは運用方針が異なることに注意が必要です。

もちろん資産運用をするという時点で多少はリスクを取る必要がありますが、大きく資産を減らすということは極力避けなければなりません。

よって、以下のようなリスクの高い資産に限定した投資信託などは、退職金の運用には不向きと言えるでしょう。

- 新興国資産などに限定したハイリスクな投資信託

- 通貨選択型で為替手数料の高い投資信託

新興国の資産は高利回りが見込めるので魅力的に映りますが、値下がりのリスクも高く、退職金の運用商品としてはおすすめできません。

さらに日本で老後を暮らしていく予定の人にとって、為替の手数料は余計な負担となることが多いでしょう。

手持ちの円で投資をして運用終了後に円に戻して使うのであれば、往復の手数料は無駄ですよね。

さらに、為替下落時に解約せざるを得なくなった場合、為替が復活するまで待機することができないのでマイナスリターンとなる可能性も。

このように時間的な制約や為替手数料がかかることを考えると、通貨選択型の投資信託も退職者には向いていないと言えます。

では最後に、退職金を受け取ると銀行から提案を受けることの多い定期預金とのセットプランの善し悪しについてもご紹介します。

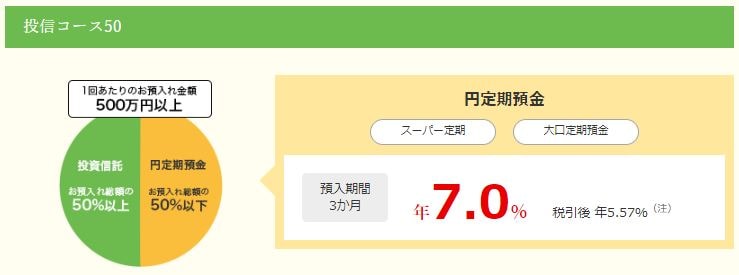

高金利定期預金と投資信託のセットプランもおすすめ?

セットプランとは、退職金を受け取った人を対象にした高金利定期預金と投資信託のセット商品のこと。

マイナス金利の影響でセットプランを廃止した銀行もありますが、中には積極的に提案してくるところもあるでしょう。

セットプランの注意点

セットプラン最大の魅力は定期預金の金利が高いことですが、それ以上に気をつけなければならない点がいくつか潜んでいます。

(引用:三菱UFJ信託銀行 投信コース)

実際に三菱UFJ信託銀行で販売されているこちらの投資信託と円定期預金のセットプランを例に見てみましょう。

適用金利は期間限定である

定期預金の金利は年7.0%と、現在の預金金利から考えるととても高い利率であることがわかります。

しかし預入期間は3ヶ月と短く、3ヶ月分の利息しか貰えない点に注意が必要です。

例えば500万円を円定期預金にした場合、受け取れる利息は3ヶ月間で7万円弱。

定期預金だけで7万円の利息がつくなら魅力的だと思いますよね。

しかし、ここで注意しなければならないのが投資信託も購入することが条件という点。

投資信託の購入金額は、定期預金と同等かそれ以上としなければならないため、定期預金を500万円組む場合、投資信託は500万円以上購入することが必須となります。

投資信託の手数料が高いケースがほとんど

セットプランで購入できる投資信託は、銀行が指定するものの中から選ぶ必要があり、これらの投資信託に係る手数料は割高であることが多いです。

例えば購入手数料に3%かかるものでは、500万円分購入するとそれだけで約15万円の手数料が必要ですよね。

よって、定期預金から受け取れる利息の約7万円を超えた手数料を支払わなければならないため、購入者側へのメリットが減ってしまいます。

投資信託のパフォーマンスが高ければ良いかもしれませんが、手数料を挽回するほどの実力を持ち合わせた投資信託が多いとは言えません。

セットプランを購入する場合は、定期預金の金利だけでなく、購入する投資信託の手数料についてもしっかり考慮しましょう。

積極的な運用を目指すならヘッジファンドがおすすめ

インフレに負けない資産形成のためには、退職金の一部を積極的な運用に回すことをおすすめします。

ヘッジファンドは市場環境に左右されにくい絶対収益を目指す戦略が多く、従来の投資信託にはない分散効果を期待できます。

ここでは、特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクアインターナショナル

| 運用会社 | 合同会社ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM(ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

合同会社ハイクア・インターナショナルは2023年設立の日本の運用会社で、ベトナム企業「SAKUKO Vietnam」への事業融資から得た利益を投資家に分配するヘッジファンドです。

最大の特徴は年利12%固定のリターンが3ヶ月ごとに分配される点です。

通常のヘッジファンドが市場変動の影響を受けるのに対し、すでに40店舗を展開するSAKUKO社の安定した事業基盤が収益源となるため、極めて低リスクで確実性の高い運用ができます。

ベトナムは一人当たりGDPが4000ドルを超え、人口構成も「黄金期」に入っており、高い経済成長が見込める市場です。

500万円から投資可能で、ロックアップ期間も設けていないため、いつでも解約可能な点も魅力です。

資産ポートフォリオに新興国を組み入れたい方、年4回の定期的な分配金を得たい方、確実性の高い資産運用を求める方に最適な投資先といえるでしょう。

興味のある方は公式サイトから資料請求をして、運用実績や投資方針を確認することをおすすめします。

\無料の資料請求のみもOK/

ハイクア社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

ベトナムの関連会社への事業融資で利益獲得を目指すという、新しいスタイルでの運用をスタートさせた「合同会社ハイクア・インターナショナル」。 融資先はベトナムではすでに大企業である「SAKUKO Vietnam co ltd」で、投資家へ[…]

【まとめ】退職金運用に適した投資信託かじっくり検証を

退職金の運用に投資信託がおすすめかどうか、どのように商品を選び、どんな投資信託がおすすめかご紹介しましたが、いかがでしょうか?

退職金の運用に投資信託を活用することはもちろん可能ですが、適切な銘柄を選ぶことが重要です。

ご紹介した投資信託のように手数料負担の軽いものや、資産分散がなされているもので低リスクの運用を心がけると安心でしょう。