はまぎんの愛称で親しまれる横浜銀行は、地銀の中でもトップクラスの地名度を誇ります。

そんな横浜銀行で退職金を運用したいという方も多いのではないでしょうか。

今回は、本サイト管理人の佐々木達也(ささきたつや)が横浜銀行でおすすめされている退職金専用プランや、そのほかのおすすめの金融商品についてご紹介いたします。

さっそく横浜銀行で可能な退職金の運用方法について確認してみましょう。

横浜銀行でできる退職金の運用とは

横浜銀行では退職金の運用に以下の2つのプランをおすすめとしています。

- 円定期預金+投資信託・外貨定期預金のセットプラン

- 円定期預金+クラブアンカー(55歳以上を対象とした会員サービスに登録)

どちらも退職金専用のプランではありますが、優遇金利などの条件が異なりますので、次の章でそれぞれ詳しくご紹介いたしますね。

また、横浜銀行では上記コースの他にも、

- 外貨預金

- 投資信託

- 保険

など、退職金の運用に向いた商品が取り揃えられています。

では、横浜銀行でおすすめしている退職金専用プランについて見ていきましょう。

横浜銀行の退職金専用プラン

横浜銀行の退職金専用プランには、

- 円定期預金+ファンドラップ・投資信託

- 円定期預金+クラブアンカー会員登録

以上の2つが用意されています。

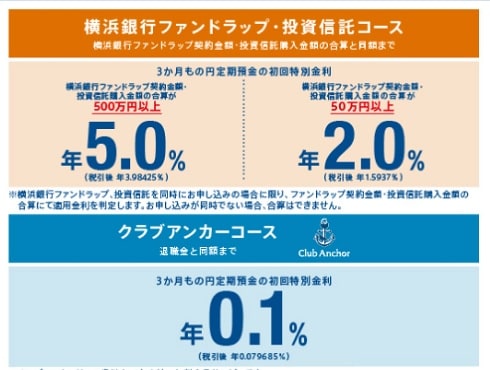

(引用:横浜銀行 退職金専用プラン)

それぞれ円定期預金がセットとなっていますが、通常の定期預金金利(年0.002%)より高い金利で預けることが可能です。

まずは、定期預金金利がより高い、ファンドラップ・投資信託のコースから詳しくみていきましょう。

ファンドラップ・投資信託コース

指定の投資信託もしくはファンドラップを購入することを条件に、年5.0%という高い金利で定期預金に預けることができます。

| 円定期預金金利 | 年5.0%(税引後 年3.98425%) | 年2.0%(税引後 年1.5937%) |

|---|---|---|

| 預入条件 | 退職金の受取りから2年以内 | 同左 |

| 円定期預金預入金額 | 横浜銀行ファンドラップ契約金額・対象の投資信託の購入金額の合算が500万円以上同時購入した場合 | 横浜銀行ファンドラップ契約金額・対象の投資信託の購入金額の合算が50万円以上500万円未満同時購入した場合 |

| 金利適用期間 | 3ヶ月 | 同左 |

| 満期日以降の取扱い | 自動継続のみ | 同左 |

| 申込みに必要なもの | 「退職所得の源泉徴収票」等の退職所得が確認できる書類の原本および退職金受取りの預貯金通帳等の提示 | 同左 |

横浜銀行ファンドラップと対象の投資信託を同時に申し込みする必要があり、定期預金の預入金額はファンドラップ・投資信託購入金額の合算と同額までになることが条件だそう。

金利の適用期間は、お決まりの3ヶ月となっており、満期以降はその時点での店頭表示金利が適用となります。

また注意したいのが、横浜銀行で取り扱う全ての投資信託や外貨定期預金が対象となる訳ではないといった点でしょうか。

それぞれの条件についてもみていきましょう。

対象となる投資信託

前述の通り、全ての投資信託がコースの対象となる訳ではなく、横浜銀行が独自でセレクトした中から投資信託を選ぶ必要があります。

なるべくコストの安い投資信託を選びたいところですが、購入手数料がゼロになるノーロード型投資信託はコース対象外となってしまうそうです。

投資信託のカテゴリーごとにコストを調べてみましたが、少々高めな印象を受けます。

| 投資信託カテゴリー | 購入手数料 | 信託報酬 |

|---|---|---|

| 国内株式 | 2.2%〜3.3%程 | 0.572%〜1.683%程 |

| 外国株式 | 2.2%〜3.3%程 | 0.484%〜2.2%程 |

| リート(不動産投資信託) | 2.2%〜2.75%程 | 0.715%〜1.738%程 |

| バランス型 | 0.55%〜2.75%程 | 0.759%〜2.1875%程 |

定期預金の金利が5%とはいえ、期間で換算すると3ヶ月間ですから、結局税金などを考慮すると1000万円預けても約12万円弱の利息しか受け取れません。

これを利率に直すと1.2%なので、購入手数料が1.2%以上では、もらえる利息以上のコストがかかるということになります。

さらに投資信託を保有中には信託報酬といった管理にかかるコストの負担も必要ですから、対象の投資信託のラインナップを見る限り、もらえる利息<投資信託にかかるコストとなるケースが多いでしょう。

投資信託のパフォーマンスがよければプラスになることもありますが、コスト以上のパフォーマンスを出せなかった場合、マイナスとなります。

よって横浜銀行の退職金専用プラン、投資信託コースではなかなか利益を得ることは難しいかもしれないですね。

円定期預金の金利は言うことなしの好条件ですが、投資信託のコストによってはマイナスとなる可能性も十分考えられますので慎重に検討したいですね。

では、続いて退職金専用プランのもう一つのプランについても確認してみましょう。

クラブアンカーコース

クラブアンカーとは、普段から横浜銀行を利用されている、55歳以上の方を対象とした無料の会員サービスです。

55歳になる月から会員加入が可能で、

- お誕生日定期

- 家族・友人後紹介定期

- 横浜銀行ATM時間外手数料が無料

などの特典が付くそうです。

こちらのクラブアンカーに加入した方・加入される方を対象に、退職金専用プランが展開されているということですね。

- 預入条件

退職金の受取りから2年以内 - 預入金額

50万円以上円 - 定期預金金利

年0.1%(税引後 年0.079685%) - 金利適用期間

3ヶ月 - 満期日以降の取扱い

自動継続のみ - 申込みに必要なもの

「退職所得の源泉徴収票」等の退職所得が確認できる書類の原本および退職金受取りの預貯金通帳等の提示

投資信託・外貨定期預金コースより金利は下がりますが、通常の定期預金金利が0.002%なのでそれでも高いと言えるでしょう。

クラブアンカーへの会員登録も無料ですから、シンプルな定期預金と考えて良さそうですね。

投資信託や為替の値下がりが気になる方は、こちらのクラブアンカーコースで安全に運用しても良いかもしれません。

ただし横浜銀行のクラブアンカーには以下のデメリット・注意点もあります。

- くらしのサポート利用については横浜銀行は仲介してくれない

- くらしのサポート利用の際に審査がある

- お誕生日定期は他の特別金利定期預金などによる金利上乗せと併用はできない

- ゼロ手数料割引を受けるには預かり資産など、条件がある

外貨預金

資産が円に偏ってしまっている方は外貨預金も検討してみるとよいでしょう。

横浜銀行に限らず、外貨で保有することのメリット・デメリットについて確認してみましょう。

・他通貨を保有することで分散投資の効果も

普通預金よりも定期預金、そして期間が長い方が金利が高いことがほとんどですよね。

外貨の場合も同様に、普通預金や短期間のものよりも、定期預金・長期間のものの方が金利が高くなる傾向にあります。

しかし、横浜銀行では外貨定期預金の金利情報は公開していないため、窓口で確認する必要がありそうです。

なのでここでのご紹介はできませんが、外貨普通預金の金利を参考に掲載しますね。

(引用:横浜銀行 外貨普通預金)

外貨普通預金の金利も決して高いとは言えませんが、これから円安方向に動くと期待している方にはおすすめでしょう。

反対に円高になったタイミングで円転換してしまうと損失が発生する可能性もあります。

申し込む場合は安定的かつ金利も高めの米ドルが安心かもしれませんね。

投資信託

せっかくの退職金ですし、預金よりも高い利回りを狙って運用したいといった方におすすめなのが投資信託です。

まずは投資信託で運用した際のメリットおよびデメリットについて確認してみましょう。

・運用はプロがおこなってくれる

・分散投資が可能

運用商品ですから元本損失の可能性こそあるものの、プロに任せながら運用できるため、運用初心者でも取り入れやすいのが投資信託の良いところと言えるでしょう。

さて、投資信託の検索サイト兼格付けサイトであるモーニングスターによると、横浜銀行で取り扱っている投資信託は、全部で191件でした。

その中からおすすめ銘柄をテーマ別に3つご紹介しようと思うのですが、その前に投資信託の正しい選び方についてチェックしておきましょう。

- 手数料が安い

- 純資産額が低すぎない(50億円以上が理想)

- 納得できる投資方針やリスクの取り方であるか

横浜銀行イチオシの退職金専用プランでもご説明した通り、投資信託で運用する際に気をつけなければならないのがコスト。

やはりコストが高いと、パフォーマンスを出せたとしてもその分差し引かれてしまうため、運用効果が薄まってしまいます。

銀行で取り扱う投資信託の手数料は一般的に高いと言われているので、より一層コストをシビアにチェックしたいものです。

また、安全に運用する上で、投資信託の規模も重要なポイント。

規模が小さすぎると投資信託は効率的な運用ができなくなり、最悪の場合運用取りやめとなるリスクもあるので、あまりにも小さすぎるものは控えた方が良いでしょう。

では、上記条件をクリアした投資信託をテーマ別に3つご紹介しますね。

横浜銀行で購入できるおすすめ投資信託

おすすめは以下の3つです。

- 日本株式:eMAXIS 日経225インデックス(三菱UFJ国際投信)

- 外国株式:eMAXIS 先進国株式インデックス(三菱UFJ国際投信)

- バランス:eMAXIS バランス(8資産均等型)(三菱UFJ国際投信)

積み立て専用の投資信託を除外したことや、コスト・規模を考慮した結果、以上の3つがおすすめと言えるでしょう。

それぞれの特徴についてご説明いたします。

eMAXIS 日経225インデックス(三菱UFJ国際投信)

日本株式を投資対象とした投資信託で、日経225の値動きに連動した運用を目指しています。

個別の銘柄で株式投資をするのは怖いといった方におすすめです。

こちらの投資信託は、購入手数料がゼロのノーロード投資信託で、信託報酬も0.44%と横浜銀行が取り扱う投資信託の中ではコストが割安と言えるでしょう。

eMAXIS 先進国株式インデックス(三菱UFJ国際投信)

タイトルの通り、先進国の株式を投資対象としている投資信託です。

日本は含まないため、上記の日経225と合わせて保有するのも良いでしょう。

こちらもノーロード型投資信託で、信託報酬は0.66%と比較的抑えられている印象です。

eMAXIS バランス(8資産均等型)(三菱UFJ国際投信)

ハイリスクハイリターンの株式だけ、ローリスクだけどリターンも低い債券だけといったファンドはイマイチという方におすすめなのが、バランス型投資信託です。

バランス型投資信託であれば、様々な資産に分散して投資できるので、リスクをある程度抑えつつ効率的に運用することができます。

こちらの投資信託は、国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内リート、先進国リートの8つの資産を均等に保有することを目指しています。

こちらもノーロード型投資信託で、信託報酬も0.55%と横浜銀行のラインナップの中では比較的安い方と言えるでしょう。

どの投資信託にすれば良いかわからないという方に、バランス型投資信託はおすすめでしょう。

また、横浜銀行のホームページにて投資信託の販売件数ランキングなども掲載されているので参考にされると良いでしょう。

さて、ここまで各投資商品について見てきました。

しかし退職金という大切なお金ということもあり、ある程度保障をつけて安全に運用したい方もいらっしゃいますよね。

そんな方は、保険も検討してみましょう。

保険

まずは、退職金を保険で運用した場合のメリット・デメリットについて確認してみます。

・病気や介護に備えることができる

・受取人を指定してお金をのこすことができる

・大きなリターンは見込めない

保険商品にも様々なタイプがありますが、退職金という資金性格を考慮した上で、おすすめのタイプを5つご紹介したいと思います。

個人年金保険

国民年金や厚生年金だけでは月々の生活費を賄うのも一苦労です。

豊かな老後の生活を送るために準備しておきたい個人年金。

円建てや外貨建てがありますが、外貨ベースで増えることが確実な外貨建てを選ばれる方が増加中です。

受取期間は10年や15年などの一定期間、もしくは生涯にわたって受け取れるタイプもあります。

養老保険

「増やす」「使う」「残す」の機能をあわせ持った保険商品です。

こちらも利回りの高くなりやすい外貨建ての契約が増えていると言えます。

終身保険

大切なご家族に資産を受け渡す手段としてもっとも活用されているのが終身保険ですね。

ご自身に万が一のことが起こった際、あらかじめ指名された方へ資産を受け継ぐことが出来ます。

医療保険

ケガや病気に備えるために活用したい医療保険。

病気やケガで入院や手術が必要になった際に、給付金が受け取れる仕組みとなっています。

健康保険の対象外である治療費の高い先進医療にも対応しているため、安心ですよね。

がん保険

がんによる入院や手術が必要になった際に給付金が受け取れます。

がん治療は高額になることが多いので、お金の心配をせずに治療に専念したいといったニーズに応えることが出来ます。

がんにならなかった場合は掛け捨てとなってしまいますが、余裕があれば加入しても良いのではないでしょうか。

こちらも先進医療に対応しています。

保険の相談ならはまぎん保険パーラーで

退職金を活用した保険契約におすすめのタイプをみてきましたが、どの保険が良いかわからない、迷ってしまうとといった方は、はまぎんの保険パーラーを訪ねてみてはいかがでしょうか。

ご自身にあった保険商品の提案や、契約のお手伝いを無料でしてくれます。

土日もオープンしているとのことですが、念のため予約をしていった方が良いでしょう。

より積極的な運用を目指すならヘッジファンドがおすすめ

預貯金の金利が低い状況で資産を守りながら増やすには、リスク管理の取れた積極運用が不可欠です。

ヘッジファンドは通常の投資と異なり、市場環境に関わらず利益を追求する「絶対収益型」の運用が可能です。

相場の上昇局面だけでなく下落局面でも収益機会を捉えられる柔軟な投資戦略とプロの運用者による高度なリスク管理により、一般的な投資商品よりも高いリターンを狙いながらもリスクをコントロールできます。

ここでは、特におすすめのヘッジファンド、ハイクアインターナショナルを紹介します。

ハイクアインターナショナル

| 運用会社 | 合同会社ハイクア・インターナショナル |

|---|---|

| 設立 | 2023年 |

| 本社所在地 | 日本(大阪) |

| 主な投資対象 | SAKUKO VIETNAM(ベトナム企業) |

| 主な投資戦略 | 事業融資 |

| 年間期待利回り | 年利12% |

| 最低投資金額 | 500万円 |

| 運用の相談 | 資料請求・面談 |

| 公式サイト | ハイクア・インターナショナル |

ハイクアインターナショナルは、ベトナム成長市場に投資を行い、年利12%固定という高利回りを出しているファンドです。

ベトナムは、経済成長率は年6%前後を維持し、2022年には一人当たりGDPが4000ドルを突破しました。

そのため、内需拡大の本格化している黄金時期といえます。

ハイクア社は事業融資という堅実な手法で、ベトナムで40店舗以上を展開する安定企業「SAKUKO Vietnam」への融資を通じて投資家に四半期ごとに3%の分配金を提供しています。

市場変動に左右されない事業収益で固定リターンを実現しているのです。

最低投資額500万円からで、ロックアップ期間もないため柔軟に解約できます。

他のヘッジファンドよりも参入障壁が低く、透明性も高いのが特徴です。

安定した海外分散投資を求める投資家や、新興国市場の成長を取り込みたい方に最適な選択肢と言えるでしょう。

興味のある方は公式サイトから資料請求をして、運用実績や投資方針を確認することをおすすめします。

\無料の資料請求のみもOK/

ハイクア社についてのより詳しい解説が知りたい方は、以下の記事をご確認ください。

ベトナムの関連会社への事業融資で利益獲得を目指すという、新しいスタイルでの運用をスタートさせた「合同会社ハイクア・インターナショナル」。 融資先はベトナムではすでに大企業である「SAKUKO Vietnam co ltd」で、投資家へ[…]

【退職金運用先レビュー】横浜銀行まとめ

今回は、退職金を横浜銀行で運用するのにおすすめの商品についてご紹介しました。

安全に運用されたい場合は、クラブアンカーに加入して定期預金を組むのが最も安心感がありそうという印象を持ちました。

投資信託や外貨預金のセットプランでは、対象となる投資信託に限りがありますし、有利に運用することはなかなか難しいかもしれません。

選択されれる場合は、手数料負けしないような商品選びができると良いですね。